Der Rückgang des japanischen Anleihemarktes ist eine Warnung für die USA

Berichte besagen, dass Japans Anleihemarkt nicht nur schwankt – er befindet sich inmitten einer umfassenden Abrechnung. Die Renditen steigen, die Verluste häufen sich und die Bilanz der Zentralbank ächzt unter dem Gewicht von Jahrzehnten lockerer Geldpolitik. Jahrelang war Japan das Paradebeispiel für niedrige Zinsen und hohe Schulden ohne Konsequenzen. Aber jetzt holen die Konsequenzen auf. Wenn Japans Schuldenentwicklung weit entfernt erscheint, sollten sich die USA nicht zu sicher fühlen. Die Risse in Tokio könnten durchaus ein Vorgeschmack auf das sein, was in Washington bevorsteht.

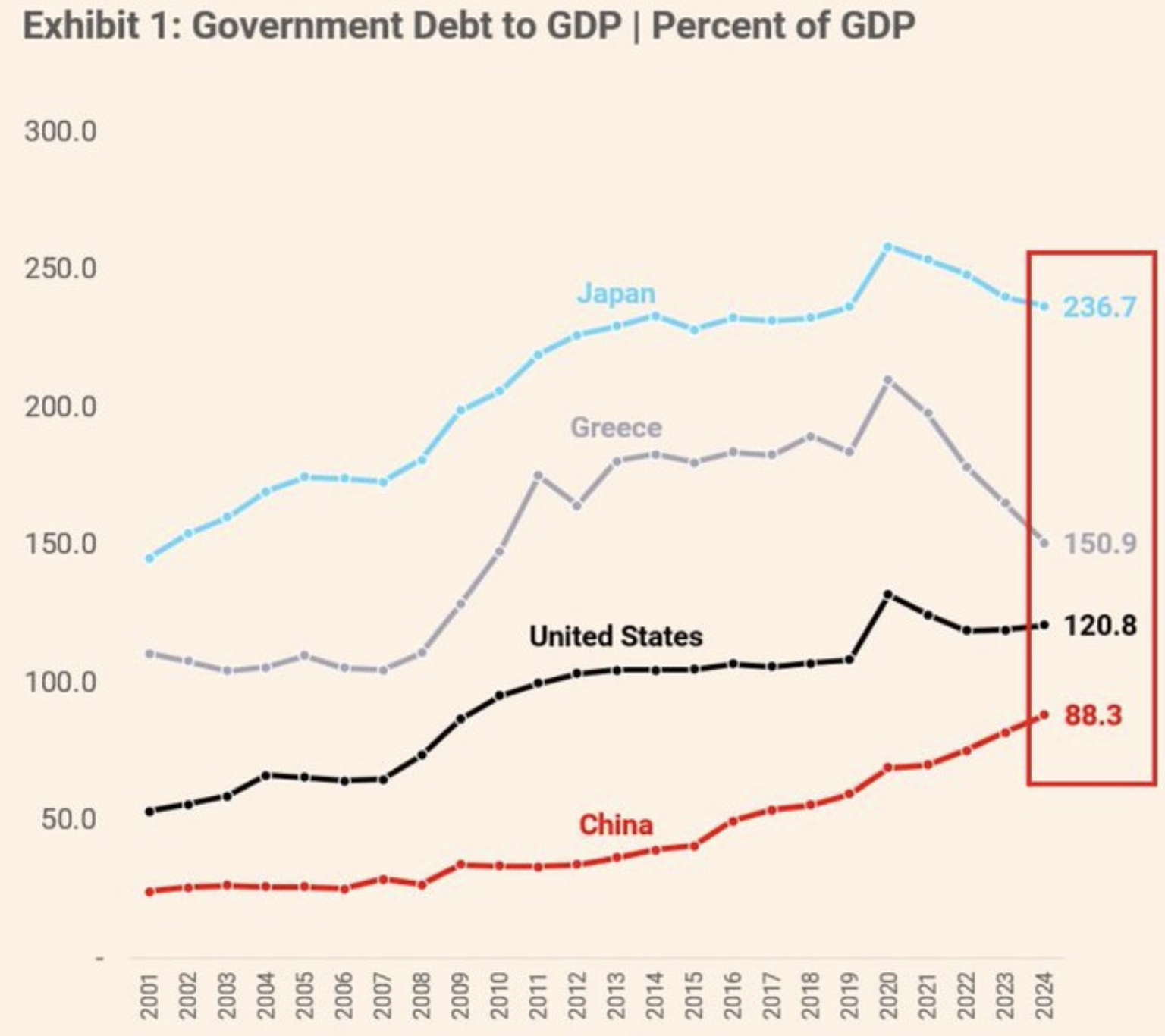

Schuldenquote Staat zu BIP: Keine Festungen mehr

Die Rendite der 30-jährigen japanischen Staatsanleihe erreichte Mitte Juli 3,209 % – den höchsten Stand seit Jahren – und markierte damit einen Anstieg um 100 Basispunkte in nur 12 Monaten.

Oberflächlich gesehen ist das nur eine Zahl. Doch dahinter verbirgt sich etwas Tieferes: ein Wertverlust der Anleihen um 45 % seit 2019. Das ist nicht nur ein Abwärtstrend – es ist ein Kollaps.

Der japanische Anleihemarkt war einst der Goldstandard der Sicherheit. Dieser Status schwindet jedoch, da Anleger wegen der wachsenden Schuldenlast des Landes und vor allem der Fähigkeit der Bank of Japan (BOJ), diese zu steuern, besorgt sind.

Mit einer Schuldenquote von über 260 %, mehr als doppelt so hoch wie in den Vereinigten Staaten, wirkt Japans Finanzhaushalt von Tag zu Tag instabiler.

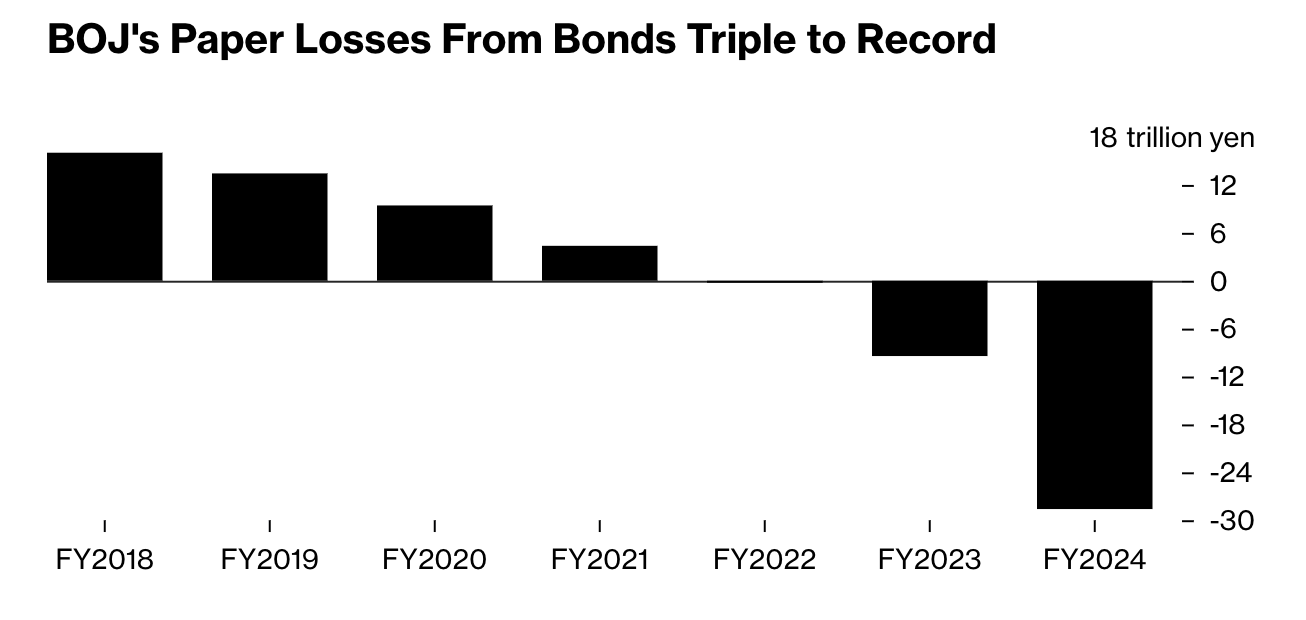

Bank of Japan Anleiheverluste: Die Kosten des Vertrauens

Die Bank of Japan, einst Hüterin der Marktstabilität, sitzt nun auf einem rekordverdächtigen Bilanzverlust von ¥198 Billionen (ca. 198 Milliarden US-Dollar) auf Staatsanleihen – eine Verdreifachung binnen eines Jahres. Das ist kein kleiner Makel. Es ist eine klaffende Wunde.

Die Folgen hören hier nicht auf. Japans größte Lebensversicherer, langjährige Halter von Staatsanleihen, meldeten allein im ersten Quartal 2025 einen kombinierten Buchverlust von ¥60 Milliarden – viermal so viel wie ein Jahr zuvor. Steigende Renditen durchdringen das Finanzsystem, nagen still und leise an den Bilanzen und verengen die Liquidität.

Am aufschlussreichsten ist vielleicht: Über 52 % aller japanischen Staatsanleihen befinden sich jetzt im Besitz der BOJ selbst. Wenn der Käufer der letzten Instanz zum Hauptinhaber wird, wirkt das System seltsam selbstreferenziell – und gefährlich fragil.

Ein Schulden-Strategiebuch, das die Welt gut kennt

Japans wirtschaftliche Geschichte ist in vielerlei Hinsicht einzigartig – eine schnell alternde Bevölkerung, eine deflationäre Denkweise und eine Neigung zur langfristigen Planung. Doch sein Strategiebuch – niedrige Zinsen, umfangreiche Anleihekäufe und steigende öffentliche Schulden – ist alles andere als isoliert.

Tatsächlich klingt es zunehmend vertraut. In den Vereinigten Staaten sind die Renditen der 10-jährigen Staatsanleihen seit 2020 um über 500 % gestiegen.

Banken tragen mehr als 500 Milliarden US-Dollar an nicht realisierten Anleiheverlusten. Defizitausgaben beschleunigen sich. Und die Bilanzen der Zentralbanken sind nach Jahren der Stimulierung weiterhin aufgebläht. Während die USA Japans 260% Schulden-zu-BIP-Quote nicht erreicht haben, bewegen sie sich schnell – und mit weniger Ausreden.

Liquidität auf dem globalen Anleihemarkt

Was in Japan geschieht, betrifft nicht nur Japan. Es ist ein Signal dafür, was passiert, wenn das Vertrauen zu schwinden beginnt – wenn das Versprechen, dass Regierungen ihre Schulden immer begleichen können, nicht mehr wie eine sichere Wette erscheint.

Die Liquidität auf dem Markt trocknet aus. Bloombergs Government Bond Liquidity Index ist unter die während der Krise 2008 beobachteten Werte gefallen, und Investoren nehmen das wahr. Gold und Bitcoin steigen nicht nur aufgrund von Spekulationen, sondern aus Angst, dass die Regeln des alten Währungssystems bröckeln könnten.

Dieser Moment stellt auch lange gehegte Überzeugungen in Frage. Jahrzehntelang behaupteten Ökonomen, dass hohe Schuldenstände handhabbar seien, solange die Zinsen niedrig blieben. Aber Japan hat den Leitzins bei 0,50 % gehalten und steht dennoch vor Anleiherenditen von etwa 3,1 %, vergleichbar mit Deutschland, dessen Schuldenlast nur ein Bruchteil ist. Diese Diskrepanz deutet auf etwas Tieferes hin: Das Vertrauen schwindet.

Die Botschaft, die die Märkte senden

Der japanische Anleihemarkt bietet der Welt eine Lektion in Echtzeit – eine, die Politikern und Investoren zu Herzen gehen sollte. Ein Land kann lange hohe Schulden und niedrige Zinsen tragen... bis es nicht mehr kann. Sobald die Renditen steigen, setzt der Rückkopplungseffekt ein: Verluste steigen, Vertrauen schwindet und Liquidität versiegt.

Die eigentliche Warnung für Volkswirtschaften wie die USA liegt nicht nur in den Zahlen – sondern in der Entwicklung. Die Instrumente, die die Systeme bisher über Wasser hielten – wie Anleihekäufe, ultra-niedrige Zinsen und fiskalische Expansion – könnten die Risiken nun verstärken. Und anders als früher gibt es keinen sauberen Ausstieg.

USDJPY-Preisausblick

Experten zufolge ist der Rückgang des japanischen Anleihemarktes kein Einzelfall oder vorübergehender Ausrutscher. Er ist ein Stress-Test für die globale Finanzordnung – und zeigt auf, wie zerbrechlich diese Ordnung sein könnte. Während der weltweit zweitgrößte Anleihegläubiger ins Wanken gerät, sollten andere aufmerksam werden.

Es geht nicht um Panik. Es geht um Vorbereitung. Denn wenn die Abrechnung Japans begonnen hat, ist die eigentliche Frage nicht, ob die USA und andere ebenfalls eine bekommen werden, sondern wann. Gleichzeitig steigt das USDJPY-Paar weiter an und spiegelt die Nervosität der Investoren sowie die wachsende Kluft zwischen US- und japanischen Anleiherenditen wider.

Zum Zeitpunkt der Erstellung ist das Paar weiterhin durchaus bullisch, nachdem es aus einer viermonatigen Konsolidierung herausgekommen ist. Die Volumenbalken zeigen, dass Verkäufer in den letzten Tagen kaum Gegenwehr geleistet haben, was auf einen Weg zu weiterem Aufwärtspotenzial des Paares hindeutet. Sollte es weiter nach oben gehen, könnten Preise auf einen Widerstand bei 149,93 stoßen. Im Gegenzug könnten die Preise bei einem Einbruch bei den Unterstützungsniveaus von 146,100 und 144,200 gehalten werden.

Rechtlicher Hinweis:

Die angegebenen Leistungszahlen sind keine Garantie für zukünftige Ergebnisse.