Mercados reagem após corte da Fed com aumento da volatilidade

.png)

A Federal Reserve cortou as taxas de juro pela terceira vez este ano, reduzindo a federal funds rate para 3,5%–3,75% e sinalizando um caminho mais lento e incerto pela frente. Os mercados reagiram de formas fortemente contrastantes. O Bitcoin afundou mais de $2.000 em 24 horas antes de recuperar, enquanto o ouro disparou em direção aos $4.235 e as ações subiram. Com os dados oficiais ainda irregulares após as seis semanas de paralisação do governo, a Fed navega um momento delicado marcado por uma inflação a 3% e um comité profundamente dividido.

Estas oscilações entre ativos são importantes porque revelam o quão sensíveis os investidores se tornaram até mesmo a pequenas mudanças no sinal da Fed. Com Powell a insistir que o banco está “bem posicionado para esperar e ver”, o foco agora passa para como este corte molda as expectativas até 2026.

O que motiva o corte hawkish da Fed

A Fed optou por uma redução de 25 pontos base – abaixo dos 50 pontos base que alguns traders esperavam – refletindo uma tentativa de manter opções em aberto enquanto a inflação se mantém teimosa. As probabilidades na Polymarket chegaram a 99% para um corte horas antes do anúncio, mas a decisão mais leve desencadeou volatilidade imediata. O Bitcoin caiu $500 em minutos após a decisão antes de estabilizar. Os mercados cripto são especialmente reativos, embora alguns analistas defendam que “o excesso especulativo foi eliminado”, citando uma redução da alavancagem sistémica para 4–5% face aos 10% do verão.

A política também tem grande peso. Jerome Powell tem apenas mais três reuniões antes de o Presidente Trump nomear um novo presidente, provavelmente alguém favorável a taxas mais baixas. Os mercados de previsão, segundo a Kaishi, atribuem 72% de probabilidade a Kevin Hassett. Esta dinâmica obriga os decisores a equilibrar o julgamento económico com um escrutínio político acrescido, complicando a forma como orientam as indicações futuras.

Porque é importante

Uma rara divisão de 9–3 expôs fissuras profundas no FOMC. O governador Stephen Miran queria um corte maior de meio ponto, enquanto Jeffrey Schmid e Austan Goolsbee votaram por manter as taxas. Dissidências tão mistas – tanto de hawks como de doves – sinalizam um comité com dificuldades em encontrar consenso. Anna Wong, economista-chefe dos EUA na Bloomberg Economics, descreveu o tom do comunicado como “tendendo para dovish”, um alívio para os traders que temiam uma mensagem hawkish sem promessa de mais flexibilização.

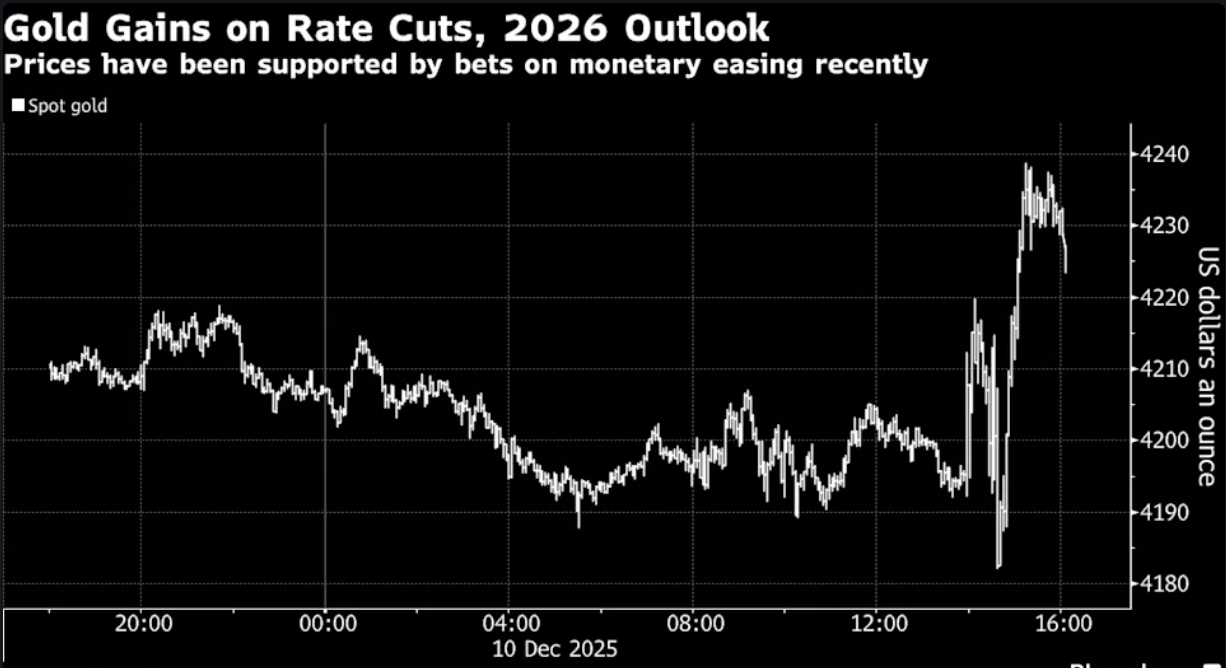

A tensão está a transbordar para os mercados. As oscilações do Bitcoin refletem o descompasso entre o otimismo dos investidores e a cautela da Fed. A subida do ouro demonstra como os traders tendem a procurar refúgios quando a direção da política é incerta.

Ao mesmo tempo, as projeções oficiais continuam a prever apenas um corte em 2026, inalterado desde setembro, apesar de os mercados continuarem a antecipar dois. Esta divergência faz de cada comunicação futura da Fed uma potencial fonte de volatilidade.

Impacto nos mercados, empresas e consumidores

Os mercados cripto foram os mais penalizados pela reação. A queda de $2.000 do Bitcoin em 24 horas reflete não só as expectativas de taxas, mas também uma fragilidade mais ampla no sentimento. Ainda assim, a estabilização da alavancagem na Coinbase sugere que a estrutura do mercado está mais saudável agora do que nos picos especulativos do verão. A volatilidade pode manter-se elevada enquanto os traders digerem o ritmo mais lento de flexibilização da Fed.

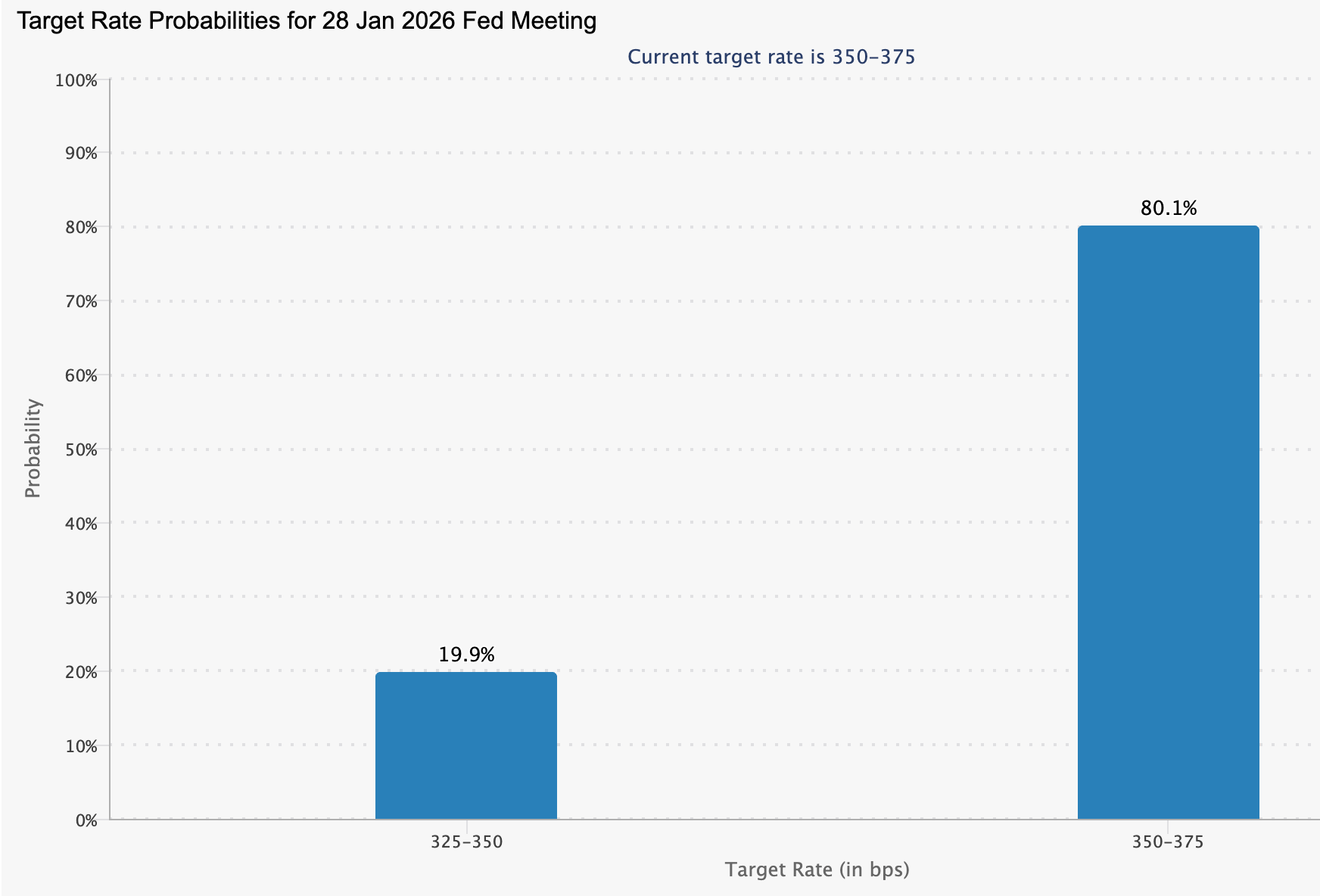

O ouro prolongou a sua valorização até à região dos $4.230 antes de um ligeiro recuo, já que os rendimentos mais baixos reduziram o custo de oportunidade de manter ativos sem rendimento. A ferramenta CME FedWatch indica 80% de probabilidade de a Fed manter as taxas em janeiro, acima dos 70% antes do anúncio.

Bart Melek, da TD Securities, afirmou que as próximas compras mensais de T-bills de $40 mil milhões pela Fed assemelham-se a um “mini-quantitative easing”, apoiando o ouro até ao início de 2026. A prata disparou para um recorde de $61,8671 devido à persistente escassez de oferta, mais do que duplicando este ano e superando a subida de 59% do ouro.

Os mercados cambiais absorveram ambos os lados do Atlântico. O EUR/USD estabilizou à medida que os traders processavam a divisão da Fed e o tom otimista de Lagarde. Um euro mais forte tende a surgir quando os investidores esperam que o BCE pause os cortes mais cedo, e a perspetiva de que o crescimento da zona euro supere as previsões anteriores reforça esta mudança. Se o BCE enfrentar menos pressão para flexibilizar ainda mais, a força do USD pode continuar a enfraquecer – especialmente num cenário em que o novo presidente da Fed se revele mais dovish.

A geopolítica acrescentou outra camada. Relatos sugerem que o Presidente Trump deu a Volodymyr Zelensky, da Ucrânia, um prazo até ao Natal para aceitar um quadro de paz com a Rússia. Qualquer progresso pode reduzir a procura por ativos de refúgio, embora, para já, a combinação de apoio à liquidez e incerteza política mantenha o ouro em alta.

Para famílias e empresas, a mensagem é mista. As taxas podem permanecer baixas por mais tempo, mas os custos de financiamento – hipotecas, empréstimos, cartões de crédito – continuam elevados face aos padrões anteriores à inflação. Os despedimentos anunciados, que já ultrapassam 1,1 milhões este ano, sugerem um abrandamento das condições laborais apesar dos dados oficiais limitados.

Perspetiva dos especialistas

Powell enfatizou que a Fed precisa de tempo para avaliar como os três cortes previstos para 2025 se refletem na economia. Embora o crescimento do PIB para 2026 tenha sido revisto em alta para 2,3%, não se prevê que a inflação regresse à meta antes de 2028. Os mercados continuam a antecipar dois cortes em 2026, com o próximo previsto para junho, colocando as expectativas dos investidores e a comunicação da Fed em trajetórias divergentes.

A reunião de janeiro não deverá necessariamente alterar a política, mas será crucial para redefinir a comunicação. Os traders vão acompanhar como Powell interpreta os dados de emprego e inflação, como se desenrolam as injeções de liquidez e se a incerteza em torno do novo presidente da Fed altera as expectativas. Até lá, a volatilidade nos criptoativos, commodities e obrigações deverá manter-se elevada.

Conclusão principal

O corte de 25 pontos base da Fed pode parecer simples, mas as suas implicações estão longe disso. Um comité dividido, inflação persistente, pressão política e dados atrasados criaram terreno fértil para a volatilidade. As fortes oscilações do Bitcoin, a subida do ouro e as mudanças nas expectativas de taxas refletem um mercado a recalibrar-se para um ciclo de flexibilização mais lento e incerto. A reunião de janeiro trará as próximas pistas cruciais sobre se a Fed se mantém cautelosa ou se sente necessidade de mudar de rumo.

Análise técnica do ouro e da prata

O ouro está a negociar ligeiramente abaixo da zona de resistência dos US$4.240, onde as velas recentes mostram hesitação e alguma realização de lucros. As Bandas de Bollinger apertaram, sinalizando um aperto de volatilidade que normalmente antecede uma fuga decisiva. O preço mantém-se acima do suporte dos US$4.190, mas um fecho abaixo deste nível pode desencadear vendas forçadas em direção aos US$4.035. Entretanto, o RSI está ligeiramente acima da linha média, indicando uma ligeira inclinação bullish sem pressão de sobrecompra. Uma quebra acima dos US$4.240 abre caminho para os US$4.365, enquanto a perda dos US$4.190 pode originar uma correção mais profunda.

Os resultados apresentados não garantem desempenhos futuros.