Продлится ли рост серебра, пока рынки готовятся к решению Федрезерва по ставке?

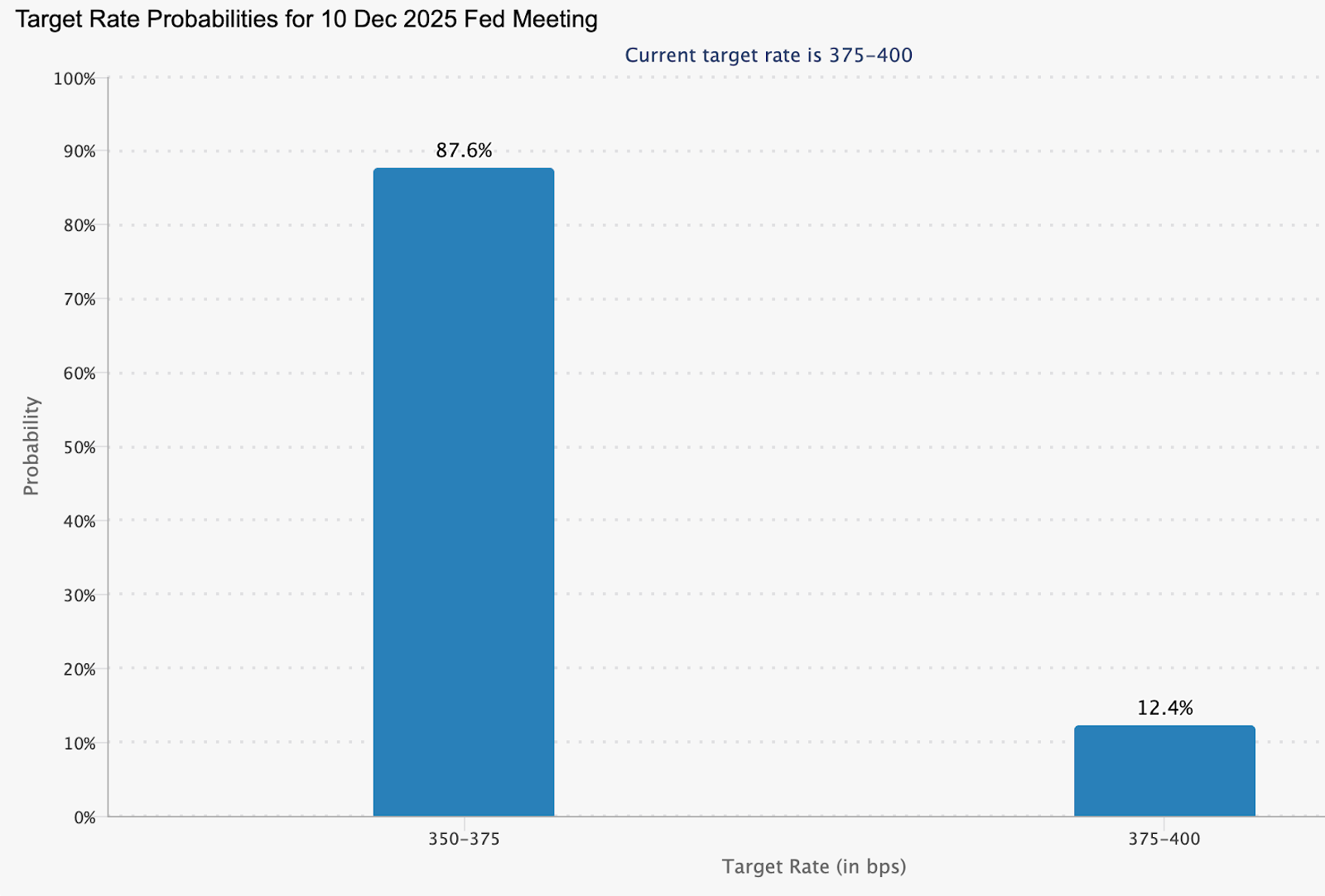

По мнению аналитиков, рост серебра может продолжиться, но только если Федеральная резервная система осуществит снижение ставки, которого рынки ожидают на этой неделе. Рост металла до примерно $60,79 за унцию отражает то, что трейдеры закладывают 87% вероятность снижения на четверть пункта, и ряд стратегов по сырьевым товарам считают, что дальнейшее смягчение поддержит серебро в краткосрочной перспективе. Другие предупреждают, что ралли может быстро сойти на нет, если Федрезерв даст сигнал о более медленном темпе снижения ставок, что сделает текущий уровень уязвимым для коррекции.

Разделённые мнения формируют главный вопрос перед заседанием: является ли импульс серебра подлинным или это всего лишь результат агрессивного позиционирования? Годы дефицита предложения и опасения по поводу тарифов усиливают позиции быков, в то время как ликвидностный шок октября подчёркивает, насколько хрупким может стать рынок в условиях стресса. Аналитики сходятся в одном — тон Федрезерва на этой неделе, скорее всего, определит, продолжит ли серебро прорыв или застопорится ниже недавних максимумов.

Что движет ростом серебра?

Основной движущей силой роста серебра является твёрдая уверенность в том, что Федеральная резервная система продолжит цикл смягчения. Трейдеры закладывают 87% вероятность снижения ставки на четверть пункта, что приведёт ставки к диапазону 3,5%–3,75%, согласно инструменту FedWatch от CME.

Более слабый доллар — уже снизившийся на 8,5% в этом году — повысил привлекательность не приносящих доход активов. Рона О’Коннелл из StoneX подвела итог настроения, сказав, что трейдеры «определённо ждали снижения ставок», что способствовало преждевременному формированию позиций ещё до завершения заседания.

Однако макрополитика — лишь часть истории. Физический рынок серебра уже несколько месяцев находится в состоянии дисбаланса. Запасы в Лондоне были настолько сжаты в октябре, что один из руководителей инвесткомпании назвал ситуацию «совершенно беспрецедентной», с «полным отсутствием ликвидности» на фоне растущего спроса из Индии и притока средств в ETF, истощающих запасы.

Запасы немного восстановились: к ноябрю свободно обращающиеся запасы в Лондоне достигли примерно 202 миллионов унций, однако улучшение неравномерно. Запасы в Китае остаются на минимуме за десятилетие, в то время как в США из-за опасений по тарифам после включения серебра в список критически важных минералов накоплен избыточный запас на Comex — 456 миллионов унций.

Почему это важно

По мнению аналитиков, это ралли отражает не только спекулятивный энтузиазм; оно подчёркивает хрупкость рынка серебра, которая стала очевидной после многих лет недоинвестирования. Поскольку серебро в основном является побочным продуктом добычи других металлов, производители не могут быстро нарастить объёмы даже при резком росте цен.

Хелен Амос из BMO предупредила, что «региональный дефицит», скорее всего, сохранится, указав на хронические дефициты, накапливавшиеся последние пять лет. Нехватка больше не является единичным явлением — она стала структурной.

Для инвесторов расхождение между золотом и серебром добавляет ещё один уровень сложности. Золото выросло примерно на 60% в этом году, чему способствовали покупки центральными банками и приток средств в ETF. Однако аналитики BMI предупреждают, что малейший намёк на паузу в снижении ставок Федрезервом может вернуть золото ниже $4 000. Серебро, в свою очередь, предлагает больший потенциал роста, но и большую волатильность. Как отмечали в Goldman Sachs ранее в этом году, серебро по-прежнему сталкивается с «большим риском снижения цены», чем золото, из-за меньшей ликвидности рынка и более выраженного промышленного применения.

Влияние на рынки и промышленность

Производители уже сталкиваются с последствиями того, что металл ведёт себя скорее как рискованный актив, чем как стабильный промышленный ресурс. Спрос на серебро со стороны солнечной энергетики и электроники продолжает расти, а значит, колебания цен напрямую влияют на издержки планирования. Волатильность усложняет закупки, особенно в солнечной энергетике, где долгосрочные обязательства сталкиваются с изменчивым спотовым рынком. Некоторые производители активнее хеджируются; другие вынуждены нести повышенные издержки до стабилизации рынка.

Финансовые рынки тоже адаптируются. Октябрьская заморозка на внебиржевом рынке — когда покупатели и продавцы с трудом совершали сделки — стала предупреждением о риске ликвидности. Дэн Гали из TD Securities отметил, что дефицит отражал «трудности арбитража», усугублённые неопределённостью по тарифам и неравномерными региональными запасами. Этот эпизод усилил внутридневные колебания цен и заставил трейдеров остро осознать, насколько тонким может стать рынок при смене настроений.

По мере того как розничные инвесторы активно входят в рынок, особенно в Северной Америке, где серебро позиционируется как «золото для бедных», характер рынка становится ещё менее предсказуемым. Участие розничных инвесторов, как правило, усиливает импульс в обе стороны, повышая ставки на то, что произойдёт после решения Федрезерва.

Прогнозы экспертов

Аналитики расходятся во мнениях, означает ли рост серебра начало устойчивого тренда или это пик перегретого рынка. Суки Купер из Standard Chartered сохраняет конструктивный взгляд, отмечая, что цены могут оставаться высокими, пока физический рынок испытывает дефицит. Однако она предупреждает, что волатильность останется, особенно на фоне внимания трейдеров к обзору по разделу 232 в США, который может привести к введению тарифов и усилить региональные дисбалансы.

Прогнозы варьируются от продолжения роста серебра далеко за пределы $61 до коррекции, если Федрезерв смягчит риторику по смягчению политики. Некоторые ожидают продолжения ралли при дальнейшем ослаблении доллара, другие указывают на риск того, что даже умеренно жёсткий тон может спровоцировать быстрое закрытие кредитных позиций. Следующий этап будет зависеть от трёх сигналов: дальнейших указаний Федрезерва, публикации обзора по критически важным минералам в США и новых данных по запасам в Китае и Лондоне. Каждый из этих факторов способен изменить рыночные настроения в течение нескольких часов.

Главный вывод

Рост серебра выше $60 стал результатом редкого сочетания монетарного смягчения, структурного дефицита и неопределённости по тарифам. Ралли отражает реальное напряжение с поставками, но также и склонность рынка к резким просадкам при снижении ликвидности. Поскольку Федеральная резервная система готовится объявить следующее решение по ставке, ставки высоки: исход может либо продлить прорыв серебра, либо стать моментом охлаждения импульса. Следующие сигналы, за которыми стоит следить, — это указания Федрезерва, обзор по минералам в США и свежие данные по запасам из Китая и Лондона.

Технический анализ серебра

На момент написания серебро (XAG/USD) торгуется около $61,32, продолжая сильное восходящее ралли и находясь значительно выше ключевого уровня поддержки $57,00. Откат к этой зоне может спровоцировать ликвидацию длинных позиций, а более глубокое снижение к $49,40 или $47,00 будет указывать на более масштабный разворот. Пока что серебро остаётся уверенно бычьим, двигаясь в верхней части структуры полос Боллинджера по мере роста импульса.

Динамика цен продолжает формировать всё более высокие максимумы и минимумы, что свидетельствует о сильном контроле покупателей. Тем не менее, последние свечи начинают показывать небольшое замедление у текущих максимумов, что может указывать на скорую проверку уверенности покупателей после столь стремительного роста. На фоне высокой волатильности и расширяющихся внутридневных диапазонов многие трейдеры обращаются к инструментам, таким как Deriv Trading Calculator, чтобы рассчитать размер позиции и потенциальную экспозицию перед входом в такие резкие движения.

Индекс RSI, находящийся сейчас около 76, резко растёт в зоне перекупленности, что отражает сильный бычий импульс, но также сигнализирует о возможной перегретости рынка в краткосрочной перспективе. Хотя общий тренд остаётся восходящим, серебро может быть уязвимо к фазе охлаждения, если быки не сохранят давление выше текущих уровней. Краткосрочная консолидация не нарушит восходящий тренд, но поможет сбросить индикаторы импульса и даст более чёткие сигналы для входа в тренд для тех, кто следит за XAG/USD на Deriv MT5.

Приведённые показатели доходности не гарантируют будущих результатов.