随着市场波动性回归,黄金价格突破的理由

随着交易者为股市波动性回归做准备,并预期美国联邦储备委员会将广泛转向,黄金价格持续攀升至2025年8月。波动率指数(VIX)徘徊在年度低点15附近,但季节性因素使其有望在10月前上升,这一模式历来与对黄金等避险资产需求激增相关。

根据世界黄金协会数据,2025年第二季度全球黄金需求创纪录达到1320亿美元——由ETF资金流入、散户投资者活动以及不断增长的通胀和贸易风险推动。

主要要点

- VIX指数徘徊在17.48附近,历史上接近季节性底部。CBOE数据显示,8月至10月通常上涨30%,营造风险规避情绪的条件。

- 2025年第二季度全球黄金需求创纪录达到1320亿美元,投资流入同比增长78%,ETF资金流入达到2020年以来的最高水平。

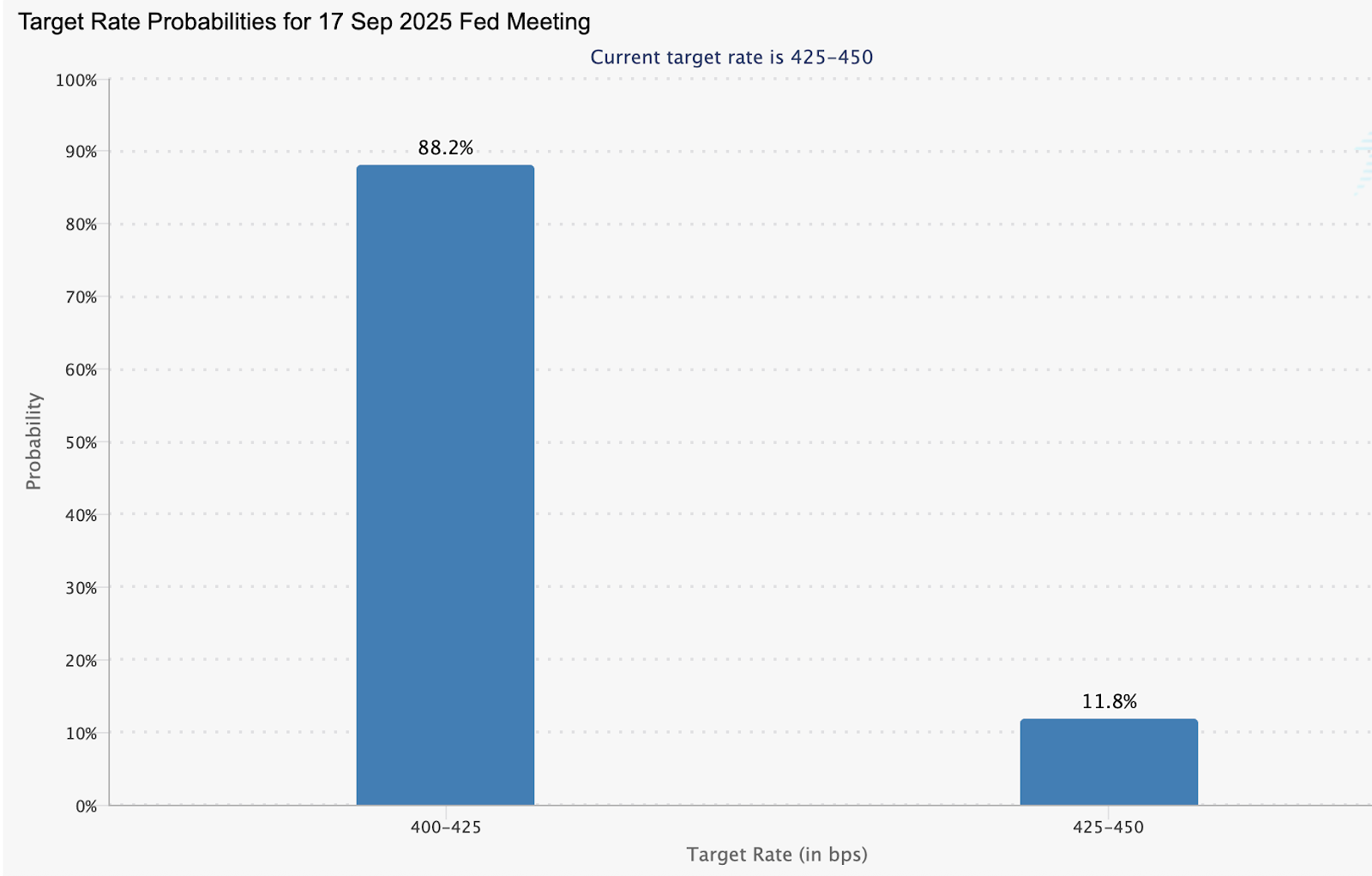

- 由于就业数据疲软和PCE通胀上升,市场对9月美联储降息的预期升至87.8%,为黄金创造了看涨条件。

- 美国对包括加拿大、印度和巴西在内的主要贸易伙伴征收关税,增加了通胀风险和全球贸易不确定性——这两者都是推动黄金需求的关键因素。

黄金与市场波动性:避险策略

VIX指数,常被称为华尔街的“恐慌指数”,自4月以来已下降超过45%,目前处于多月低点附近。但历史表明,这种平静不会持续。

根据市场分析师追踪的季节性数据,VIX通常在8月至10月期间上升,因机构再平衡、盈利波动和地缘政治担忧出现。

VIX上升时期通常伴随黄金价格走强。随着风险情绪转变,机构和散户投资者通常将资金转向黄金ETF和实物金条。2021年的一项研究发现,在市场压力加剧期间,黄金收益与隐含波动率呈正相关。

标普500指数现已连续68个交易日交易于其20日移动均线之上——为1990年代以来最长连续期。

市场的自满情绪通过低隐含波动率和高股市估值体现,表明如果情绪急剧转向风险规避,黄金可能处于有利位置。

货币政策与通胀顺风

随着货币宽松预期增强,黄金的吸引力也在上升。CME FedWatch工具显示9月美联储降息概率为87.8%,较一周前的63%大幅上升。市场定价现已反映出12月的额外降息。

近期美国劳动力市场数据显示,非农就业人数修正减少了258,000个职位,强化了美联储可能放松政策以避免经济进一步疲软的观点。与此同时,美联储偏好的通胀指标——个人消费支出(PCE)指数6月上涨0.3%,高于5月修正后的0.2%,部分原因是与贸易关税相关的成本上升。

较低利率降低了持有无收益黄金的机会成本,而持续的通胀则强化了黄金作为财富储存手段的价值。世界黄金协会预测,2025年下半年全球通胀可能超过5%,即使经济增长依然疲软——这是一种典型的滞胀格局,历来对黄金有利。

创纪录的需求与黄金ETF资金流入

根据世界黄金协会2025年第二季度报告:

- 按体量计算,黄金总需求同比增长3%,达到1249公吨。

- 按价值计算,需求激增45%,达到1320亿美元——创历史新高。

- 第二季度ETF资金流入达到170公吨,上半年需求达到397公吨——为2020年上半年以来最强的六个月表现。

- 中国和欧洲的金条及金币需求保持强劲。在中国,黄金零售投资首次超过珠宝消费。

场外交易和机构需求也有所上升,尽管央行黄金购买量较第一季度下降33%,但仍高于历史平均水平,达到166公吨。

珠宝与科技需求分化

尽管投资需求激增,黄金在珠宝和科技应用领域的需求减弱:

- 全球珠宝需求降至341公吨——为2020年第三季度以来最低,低于五年平均水平30%。

- 受贸易不确定性和东亚制造业活动下降影响,科技领域黄金用量同比下降2%,至79公吨。

世界黄金协会指出,人工智能相关技术的需求帮助抵消了电子产品领域的整体下降。

供应端动态与黄金价格韧性

2025年第二季度黄金供应量升至1249公吨,矿产产量创纪录达到909公吨,回收活动增长4%。然而,回收量相较历史模式仍然偏低,表明持有者在价格上涨和经济不确定性中不愿出售。

黄金价格技术展望与交易区间

撰写本文时,黄金价格从强劲上涨中有所回落。回调发生在已知的卖出区间内,短期内可能暗示进一步下跌。然而,成交量分析显示买盘占优,强化了整体看涨的论调。

如果价格能够突破当前水平并继续上涨,黄金可能在3440美元水平遇阻。下方回调可能在3345美元和3285美元获得支撑,交易者将密切关注这些潜在的积累区间。

这对2025年的黄金意味着什么?

黄金似乎将受益于多重宏观催化剂的汇聚:

- 市场波动性(VIX)上升通常与金融压力期间黄金正相关。

- 降息预期逐渐被计入,使无收益资产如黄金更具吸引力。

- 顽固的通胀和新关税可能进一步强化黄金的避险角色。

- 强劲的投资流入,尤其是ETF和实物金条,显示投资者信心充足。

常见问题解答

为什么黄金在市场波动期间被视为避险资产?

当市场风险上升时,黄金通常升值,作为对股市下跌、地缘政治不稳定和通胀的避风港。

2025年下半年黄金的关键技术水平是什么?

阻力位接近3440美元,支撑位在3345美元和3285美元。成交量趋势表明看涨情绪仍占主导。

利率如何影响黄金价格?

较低利率降低持有黄金的机会成本,提升其吸引力。随着降息预期增强,黄金价格通常上涨。

创纪录的1320亿美元黄金需求是否可持续?

投资需求预计将保持坚挺。然而,珠宝和科技需求可能因全球贸易紧张和高价而持续疲软。

投资启示

随着市场准备迎接波动性回归,黄金正重新获得避险地位。凭借创纪录的需求、强劲的ETF资金流入和鸽派央行预期,突破性反弹的条件已具备。投资者应关注即将发布的CPI数据、美联储会议结果和VIX水平以获取确认信号。

对于交易者而言,突破3440美元可能标志着新一轮牛市的开始。对于长期投资者,黄金既是分散投资的工具,也是通胀对冲手段,在依然不可预测的宏观环境中具有重要价值。

免责声明:

所引用的业绩数据并不保证未来表现。