ABD hisseleri, belirleyici bir muhteşem 7 bilanço haftasına hazırlanıyor

ABD hisseleri, Q4 bilanço sezonunun hızlanmasıyla kritik bir döneme giriyor; bu hafta aralarında Muhteşem 7'nin dört üyesinin de bulunduğu 300'den fazla şirket rapor açıklayacak. Microsoft, Meta, Tesla ve Apple birlikte S&P 500 kazanç gücünün önemli bir bölümünü temsil ediyor, ancak bu grup son bir yılda daha geniş endeksin gerisinde kaldı ve yalnızca %8,9 yükseldi; diğer alanlarda ise daha güçlü artışlar görüldü.

Bu düşük performans, yatırımcıların odağını daha da keskinleştirdi. Yapay zeka harcamaları, marjlar ve öngörüler artık mercek altındayken, bu bilanço haftası yalnızca kısa vadeli fiyat hareketlerini değil, ABD hisse senetlerinin 2026'ya kadar olan yönünü de şekillendirebilir.

Muhteşem 7 bilanço odağını ne tetikliyor?

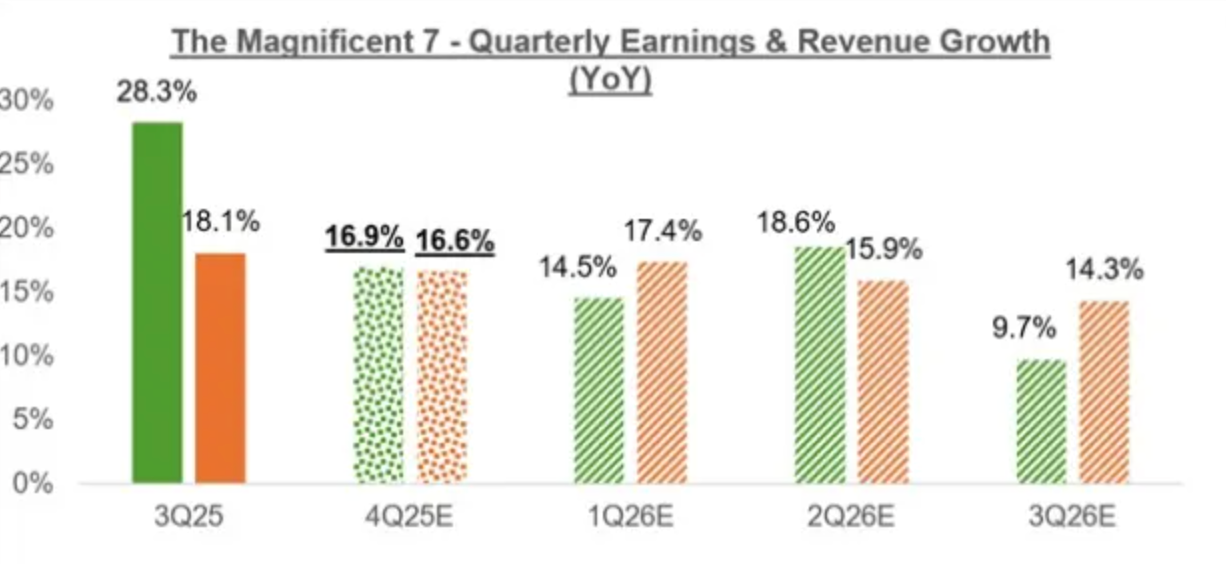

Bu bilanço haftasındaki yoğunluğun temelinde basit bir gerçek yatıyor: mega-cap teknoloji, ABD kazanç büyümesinin ana motoru olmaya devam ediyor. Analistler, Muhteşem 7'nin Q4 kârlarının yıllık bazda %16,9 artmasını, gelir büyümesinin ise %16,6 olmasını bekliyor; bu oranlar diğer sektörlerin çoğunu açık ara geride bırakıyor. Bu yoğunlaşma, beklentilerden sapma olursa piyasayı savunmasız bırakıyor.

Yapay zeka harcamaları tartışmanın merkezinde yer alıyor. Microsoft ve Meta, uzun vadeli hakimiyetin ölçekle sağlanacağına inanarak altyapı, veri merkezleri ve model geliştirmeye on milyarlarca dolar harcadı. Buna karşılık Apple, net bir yapay zeka yol haritası ortaya koymakta daha yavaş davrandı ve bu durum rekabet avantajı konusunda endişeli olan yatırımcıları huzursuz etti. Tesla'nın ise farklı bir zorluğu var; daha rekabetçi bir elektrikli araç ortamında, yapay zeka iyimserliğini marjlar ve teslimat büyümesi üzerindeki baskıyla dengelemeye çalışıyor.

Neden önemli?

ABD hisseleri için bu bilanço raporları, bireysel şirket karnalarından fazlasını ifade ediyor. Teknoloji hisseleri, S&P 500 piyasa değerinin tarihsel olarak yüksek bir payını oluşturuyor; bu da, mütevazı hayal kırıklıklarının bile endeksler genelinde dalgalanma yaratabileceği anlamına geliyor. Bir üst düzey hisse senedi stratejistinin Reuters'a söylediği gibi: “Mega-cap'ler hedefi tutturamadığında, çeşitlendirme yatırımcıların sandığı kadar koruma sağlamaz.”

Değerlemeler ise riskleri artırıyor. Muhteşem 7, şu anda ileriye dönük kazanç bazında daha geniş piyasaya göre %26 primle işlem görüyor; bu oran beş yıllık medyan olan %43'ün altında olsa da hâlâ yüksek.

Yatırımcılar, yalnızca sağlam çeyrekler değil, sürdürülebilir büyüme için de ödeme yapıyor.

ABD hisseleri ve piyasa hissiyatı üzerindeki etkisi

Kısa vadeli piyasa yönü, manşet rakamlardan ziyade öngörülere bağlı olabilir. Apple'ın, yıllık bazda %10'dan fazla artışla, hisse başına 2,65 dolar kâr ve 137,5 milyar dolar gelir açıklaması bekleniyor; tahminler ise yukarı yönlü seyrediyor.

Microsoft'un görünümü ise daha da güçlü; bulut ve kurumsal talebin desteğiyle, öngörülen kâr büyümesi %20'yi aşıyor.

Meta ise daha kırılgan bir tablo sunuyor. %20'nin üzerinde güçlü gelir artışı beklentisine rağmen, kâr büyümesinin yalnızca %1,6 olması öngörülüyor; bu da yoğun yapay zeka yatırımlarını yansıtıyor. Hisse, Ekim ayındaki son raporun ardından sert düştü ve yatırımcılara, maliyet disiplini ve ileriye dönük mesajlara duyarlılığın ne kadar arttığını hatırlattı.

Uzman görüşü

İleriye bakıldığında, analistler, öngörüler yapay zeka harcamalarının marj erozyonu yerine gelir artışına dönüşeceğini doğruladığı sürece, kâr revizyonlarının destekleyici kalmasını bekliyor. Zacks verileri, grubun toplam kâr tahminlerinin 2025 ortasından bu yana istikrarlı şekilde arttığını gösteriyor; bu da daha önce piyasa rallilerini destekleyen bir modeldi.

Belirsizlik ise yüksek seyrediyor. Bilanço raporlarının yanı sıra, yatırımcılar Federal Reserve Başkanı Jerome Powell'ın Çarşamba günkü politika toplantısı sonrası yapacağı açıklamaları da dikkatle takip edecek; her ne kadar bir faiz indirimi beklenmese de. Gelecekteki gevşemenin zamanlamasına dair herhangi bir sinyal veya Fed'in bağımsızlığına ilişkin yorumlar, bilanço tepkileri etrafında zaten oluşan oynaklığı artırabilir.

Öne çıkan sonuç

Bu bilanço haftası, Muhteşem 7'nin yükselen beklentiler ve yüksek değerlemelerle karşı karşıya kalmasıyla, ABD hisseleri için bir sonraki aşamayı tanımlayabilir. Yapay zeka yatırımları, marjlar ve ileriye dönük öngörüler artık yalnızca kâr rakamlarından daha fazla önem taşıyor. Parasal politika belirsizliği sürerken, piyasalar hassas bir dengede kalmaya devam ediyor. Yatırımcılar, öngörüleri yakından izlemeli; çünkü bunlar, hisse senedi yönünü bu çeyreğin çok ötesine taşıyabilir.

Deriv Blog'da yer alan bilgiler yalnızca eğitim amaçlıdır ve finansal ya da yatırım tavsiyesi niteliği taşımamaktadır. Bilgiler zamanla güncelliğini yitirebilir ve bahsi geçen bazı ürün veya platformlar artık sunulmayabilir. Herhangi bir işlem kararı vermeden önce kendi araştırmanızı yapmanızı tavsiye ederiz. Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.