Bakır zayıflarken gümüş sıkılaşıyor: Metaller arz kaynaklı bir rallinin eşiğinde mi?

Evet - kanıtlar giderek artan şekilde, kilit metallerde arz kaynaklı bir rallinin şekillendiğine işaret ediyor. Gümüş stokları çok yıllık en düşük seviyelere gerilerken, dünyanın en büyük tedarikçisi olan Şili’de bakır üretimi, fiyatlar tarihsel olarak yüksek seyretmeye devam etse de, düşüşünü sürdürüyor. Bu bir şeker yükselmesi değil. Bu, yapısal bir sıkışıklık.

Fiyatlar, azalan stoklar ve zayıflayan üretimle birlikte yükseldiğinde, piyasalar genellikle riski hızla yeniden fiyatlandırır. Gümüş ve bakır şu anda bu ayarlamanın merkezinde yer alıyor; bundan sonra ne olacağına spekülatif iştah değil, fiziksel bulunabilirlik yön veriyor.

Gümüş ve Bakır’daki sıkışıklığı ne tetikliyor?

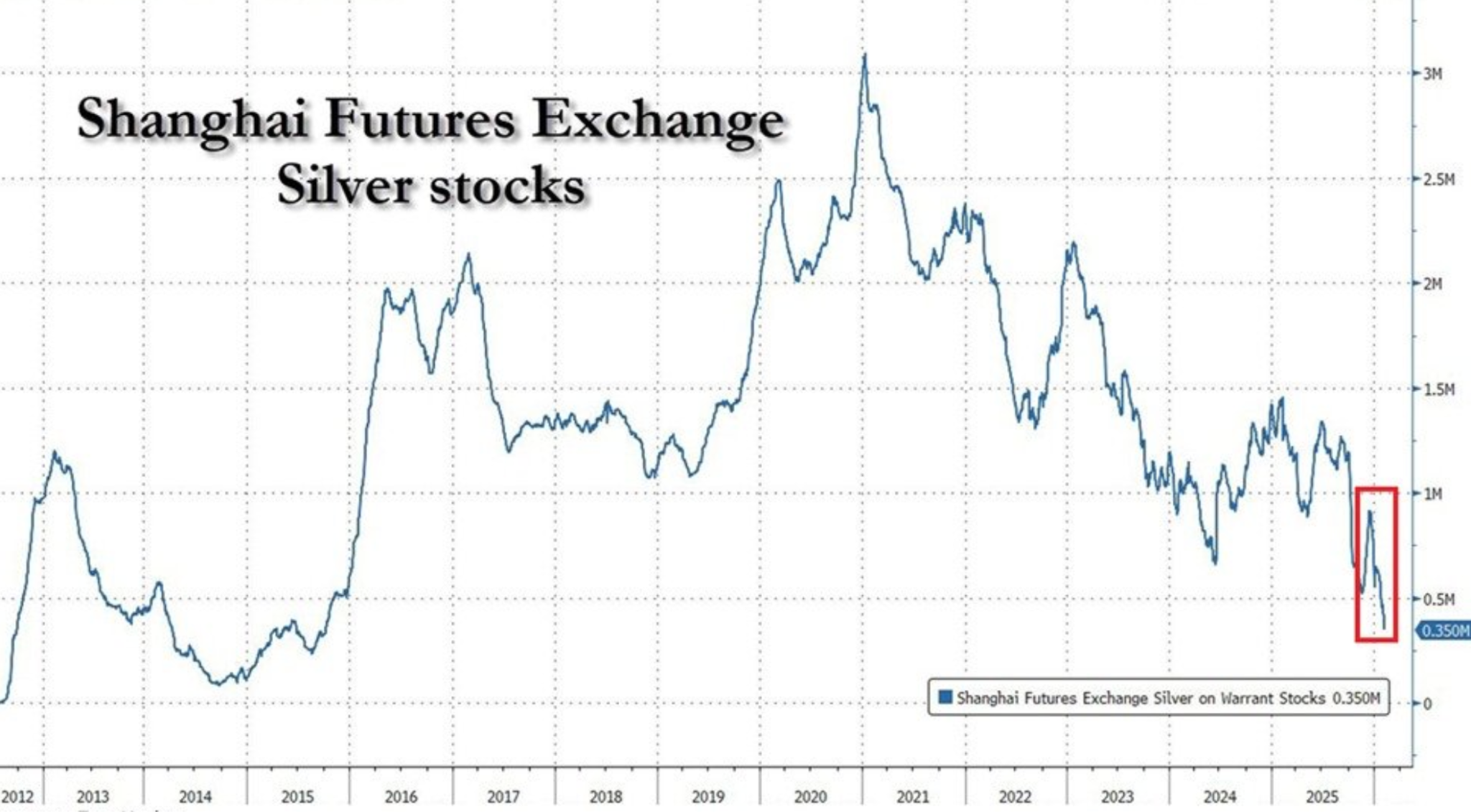

Gümüşün hikayesi fiziksel kıtlıkla başlıyor. Shanghai Futures Exchange’de teslim edilebilir stoklar yaklaşık 350 tona düştü; bu, 2015’ten bu yana en düşük seviye ve 2021 zirvesine göre %88’lik bir düşüş.

Bu azalma, yıllarca süren istikrarlı endüstriyel talebin, sınırlı maden büyümesi ve agresif ihracat akışlarıyla birleşmesinin bir sonucu. 2025’te Çin, Londra’ya büyük miktarda gümüş göndererek küresel darboğazları hafifletirken, yerel rezervleri ise boşalttı.

Fiyat hareketleri de bu kırılganlığı yansıtmaya başladı. XAG/USD bu hafta kâr realizasyonu ve güçlenen ABD Doları nedeniyle 82,50$’a doğru gerilese de, satış baskısı sığ kaldı. Fiziksel bulunabilirlik zaten kısıtlı olduğu için, yatırımcılar fiyatları anlamlı şekilde aşağı çekmekte isteksiz görünüyor. Gümüş artık yalnızca makro manşetlerle işlem görmüyor; arz kendi ağırlığını hissettiriyor.

Bakırdaki kısıt ise daha yapısal ve belki de daha endişe verici. Şili’nin bakır ihracatı Ocak ayında yıllık bazda %7,9 artarak 4,55 milyar dolara yükseldi, ancak bu artış daha yüksek hacimlerden değil, fiyatlardaki %34’lük sıçramadan kaynaklandı. Üretim ise üst üste beş aydır yıllık bazda düşüyor; yaşlanan madenler, azalan cevher kalitesi, işgücü aksaklıkları ve operasyonel sorunlar etkisini gösteriyor.

Neden önemli?

Fiyatlar üretim tepki vermeden yükseldiğinde, piyasalar uzun vadeli varsayımlarını yeniden değerlendirmek zorunda kalır. Bloomberg Intelligence analistleri, Şili’nin yaşadığı zorlukların daha geniş bir madencilik gerçeğini yansıttığı konusunda uyarıyor: yeni bakır arzı giderek daha pahalı, geliştirilmesi yavaş ve aksaklıklara karşı savunmasız. Yüksek fiyatlar artık anlamlı üretim artışını tetiklemek için yeterli değil.

Gümüş de benzer bir sorunla karşı karşıya. Arzının büyük kısmı diğer madencilik faaliyetlerinin yan ürünü olarak geliyor; bu da üreticilerin fiyat sinyallerine hızlıca yanıt verme kabiliyetini sınırlıyor. Londra merkezli bir metal stratejistinin dediği gibi, “Gümüş ucuz görünüyor, ta ki bulmaya çalışana kadar.” Fiziksel piyasaların sıkı olduğu ortamlarda, mütevazı talep şokları bile orantısız fiyat hareketlerine yol açabiliyor.

Piyasalara, endüstriye ve enflasyona etkisi

Piyasalar için bu, rejim değişikliğine işaret ediyor. Arz kısıtlamalarının yön verdiği metal rallileri, döngüsel talebin yön verdiği rallilere göre daha kalıcı olma eğiliminde. Gümüşün ABD makro verilerine hassasiyeti devam ediyor, ancak her geri çekilme artık tükenmiş stokların gerçeğiyle karşılaşıyor. Bu da yatırımcı davranışını değiştiriyor; momentuma dayalı satış yerine, düşüşlerde alım teşvik ediliyor.

Endüstri için, özellikle yenilenebilir enerji ve elektrifikasyon alanında, riskler daha yüksek. Gümüş, güneş paneli üretimi için kritik önemde; bakır ise elektrik şebekelerinden elektrikli araçlara kadar her şeyin temelini oluşturuyor. Sürekli arz sıkışıklığı, girdi maliyetlerini artırıyor ve uzun vadeli planlamayı zorlaştırıyor; bu da daha geniş enflasyon dinamiklerine yansıyor.

Politika yapıcılar için ise bu, rahatsız edici bir arka plan oluşturuyor. Talep soğusa bile, kısıtlı metal arzı fiyat baskılarını canlı tutabilir. Bu da dezenflasyon anlatısını karmaşıklaştırıyor ve emtiaların döngüsel bir işlemden ziyade yapısal bir enflasyon koruması rolünü güçlendiriyor.

Uzman görüşü

Gümüşün kısa vadeli seyri, ABD verileri etrafında şekillenmeye devam edecek; buna Perakende Satışlar ve ertelenmiş işgücü piyasası raporları da dahil. Ekonomik soğuma veya daha yumuşak enflasyon işaretleri, özellikle Orta Doğu’daki devam eden jeopolitik belirsizlik ortamında gümüşün güvenli liman cazibesi nedeniyle fiyatları destekleyebilir.

Bakırın görünümü daha yavaş ilerliyor ama en az onun kadar önemli. Madencilik analistleri, Şili’nin üretim sorunlarının kısa sürede çözülemeyeceği konusunda hemfikir. Yeni projeler teknik, çevresel ve politik engellerle karşı karşıya; mevcut operasyonlar ise azalan cevher kalitesiyle mücadele ediyor. Fiyatlar konsolide olsa bile, fazla kapasitenin yokluğu bakırın yapısal bir sıkışıklık dönemine girdiğine işaret ediyor.

Gümüş teknik görünüm

Gümüş, son zirvelerden yaşanan sert bir geri çekilmenin ardından istikrar kazandı; fiyat, uzun bir yükseliş hareketinin ardından son aralığının ortalarına yakın konsolide oluyor. Bollinger Bands hâlâ geniş şekilde açık; bu da fiyat hareketindeki son ılımlılığa rağmen volatilitenin yüksek kaldığını gösteriyor.

Momentum göstergeleri bu duraklamayı yansıtıyor: RSI, aşırı alım bölgesinden düştükten sonra orta çizgi civarında yataylaştı; bu da önceki aşırı koşulların ardından nötr bir momentum profiline işaret ediyor.

Trend gücü yüksek seyretmeye devam ediyor; yüksek ADX okumaları, kısa vadeli momentum soğusa da genel trend ortamının güçlü kaldığını gösteriyor. Yapısal olarak, fiyat hâlâ önceki konsolidasyon bölgeleri olan 57$ ve 46,93$’ın oldukça üzerinde işlem görüyor; bu da önceki yükselişin ölçeğini vurguluyor.

Öne çıkan sonuç

Gümüş ve bakır artık yalnızca duyarlılıkla işlem görmüyor. Azalan stoklar ve zayıflayan üretim, metal piyasalarının arz kaynaklı bir döneme girdiğine işaret ediyor; burada kıtlık fiyat tabanını belirliyor. Gümüşün sıkı fiziksel piyasası ve bakırdaki madencilik kısıtları, makro dalgalanmalara rağmen kalıcı yukarı yönlü risklere işaret ediyor. Bir sonraki bölüm, talep sürprizlerinden ziyade, arzın toparlanıp toparlanamayacağına bağlı olacak.

Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.