Apalancamiento en Deriv para índices sintéticos explicado

Muchos traders tienen dificultades para encontrar el equilibrio adecuado de apalancamiento: muy poco restringe las oportunidades, demasiado aumenta el riesgo. Los índices sintéticos de Deriv ayudan a abordar este problema al ofrecer un apalancamiento personalizado y específico para cada instrumento que se ajusta a la volatilidad. ¿El resultado? Los traders en Deriv MT5 y Deriv Trader pueden aprovechar un control preciso de la exposición sin riesgos innecesarios. Este artículo explica cómo funciona el modelo de apalancamiento de Deriv, cómo se compara con otros brokers y qué pueden hacer los traders para usarlo de manera responsable.

Resumen rápido

- Deriv proporciona apalancamiento específico por símbolo en sus plataformas, ayudando a los traders a gestionar el capital de manera eficiente.

- La actualización de Deriv MT5 de abril de 2024 aumentó el apalancamiento en la mayoría de los índices, pero lo redujo en Jump 100 para estabilizar la volatilidad.

- El modelo está alineado con las tendencias globales de transparencia, utilizando lógica de margen basada en datos y funciones de seguridad integradas.

- El uso inteligente del apalancamiento, combinado con un buen dimensionamiento de posición y stop-loss, puede generar resultados sostenibles.

Así es como la estructura de apalancamiento de Deriv destaca en el panorama actual del trading.

¿Cómo lidera Deriv hoy en el apalancamiento de índices sintéticos?

Deriv ha pasado más de dos décadas perfeccionando su modelo de índices sintéticos. Índices como Volatility 75, Crash 500, Boom 1000 y Step Index están impulsados por motores de números aleatorios auditados que imitan el comportamiento real del mercado sin influencia externa.

El apalancamiento en Deriv no es uniforme. Se adapta a cada instrumento:

- Apalancamiento más alto en índices estables (Volatility 25, 50)

- Apalancamiento moderado en mercados de volatilidad media (Crash/Boom)

- Apalancamiento más bajo en activos con saltos frecuentes (índices Jump)

Según los datos de Deriv del primer trimestre de 2025:

- El 68% de los traders utiliza menos de 1:500

- El 24% opera entre 1:500 y 1:1000

- Solo el 8% supera 1:1000

“El apalancamiento no es una herramienta de poder. Es un instrumento de precisión. Los traders que se mantienen por debajo de un apalancamiento de 1:500 tienden a hacer crecer su capital de manera más constante. No se trata del tamaño. Es disciplina.” - Wafaa Elashry, Analista Senior de Producto en Deriv.

En resumen, la estructura flexible de apalancamiento de Deriv brinda a los traders un control preciso sin comprometer la seguridad.

Tabla 1 – Comparación de Deriv y brokers globales

| Característica | Deriv (Índices sintéticos) | Brokers CFD típicos (ESMA/ASIC) |

|---|---|---|

| Rango de apalancamiento | Específico por símbolo; hasta 1:2000 | Límites fijos (1:30 – 1:10) |

| Disponibilidad | Trading 24/7 | Solo días laborables |

| Calibración de riesgo | Niveles algorítmicos de volatilidad | Niveles regulatorios fijos |

| Protección | NBP, alertas de margen | NBP, cierre de margen |

| Transparencia | Especificaciones en la plataforma | Genérico por clase de activo |

¿Cómo se compara el apalancamiento de Deriv a nivel global?

La mayoría de los brokers están restringidos a un ratio de apalancamiento de 1:30 en la UE/Reino Unido y de 1:100 en Australia.

Deriv, operando bajo su modelo de cuenta Derived, permite que el apalancamiento varíe según el símbolo. Ofrece flexibilidad alineada con la volatilidad de cada índice.

“Nuestra flexibilidad viene acompañada de un monitoreo constante. Cada índice se revisa continuamente para mantener el apalancamiento seguro y proporcional.” - Syed Mustafa Imam, especialista en Ingeniería de Datos

Deriv MT5 y Deriv Trader aplican esta lógica en tiempo real, mostrando a los traders los requisitos exactos de margen antes de colocar órdenes.

¿Cómo funciona el apalancamiento de Deriv MT5 en los diferentes tipos de índices sintéticos?

Un Volatility 100 Index con apalancamiento 1:1000 requiere solo 10 USD de margen para una posición de 10,000 USD. Eso es un 0.1% requisito de margen.

Un Jump 100 Index con apalancamiento 1:250 necesita un margen de 40 USD para la misma exposición, o un 0.4% de margen, reflejando mayor volatilidad.

“La eficiencia del margen te mantiene en el juego. Planifica el margen con anticipación para que la volatilidad no fuerce la liquidación.” - Prince Coching, Especialista Senior en Trading

Tabla 2 – Rangos de apalancamiento por tipo de índice sintético

| Tipo de índice | Perfil de volatilidad | Rango típico de apalancamiento | Notas |

|---|---|---|---|

| Índices de volatilidad (10–250) | Volatilidad estable, algorítmica | 1:250–1:5000 | Ideal para estrategias de tendencia y breakout |

| Índices Crash/Boom (150–1000) | Picos direccionales repentinos | 1:100–1:2000 | Apalancamiento moderado para gestionar la frecuencia de picos |

| Índices Jump (10–100) | Ráfagas de volatilidad de alta intensidad | 1:250–1:2500 | Apalancamiento reducido por la frecuencia de saltos |

| Step Index (100–500) | Movimientos pequeños y uniformes de precio | 1:2000–1:10000 | Exposición consistente para trading de precisión |

En resumen, las proporciones de apalancamiento a margen de Deriv están diseñadas para alinearse con la volatilidad de cada índice, asegurando que la estabilidad y la oportunidad coexistan.

¿Cómo puedes gestionar los riesgos de apalancamiento al operar índices sintéticos en Deriv?

El apalancamiento amplifica tanto el beneficio potencial como la pérdida, por lo que el control es fundamental. Las funciones de seguridad de Deriv ayudan, pero los hábitos inteligentes son la clave para la longevidad.

Salvaguardas en la plataforma

- Disparadores de stop-out: Cierre automático de posiciones si el capital cae por debajo de ~50%.

- Protección de saldo negativo: Las pérdidas nunca superan los depósitos.

- Alertas de llamada de margen: Avisos antes de niveles críticos.

Datos de Deriv (Q1 2025)

- Nivel de margen promedio antes del stop-out: 68%

- Uso de stop-loss: 82% de los traders

- Drawdown mediano en cuentas sobreapalancadas: 23%

Mejores prácticas

- Mantén el nivel de margen > 300%.

- Limita el apalancamiento a ≤ 1:500 para operaciones largas.

- Evita posiciones correlacionadas de alto apalancamiento (por ejemplo, Vol 75 + Boom 1000).

“El riesgo no es solo apalancamiento. Es atención. Quienes monitorean el margen y diversifican duran más.” - Felicia Tanwijaya, especialista en Análisis de Riesgo

Deriv MT5 y Deriv Trader muestran datos de margen en tiempo real, facilitando que los traders se mantengan dentro de límites seguros.

En resumen, el ecosistema de Deriv combina automatización con conciencia: la mejor mezcla para la gestión de riesgos.

¿Cómo funcionan los requisitos de margen y los niveles de exposición en Deriv?

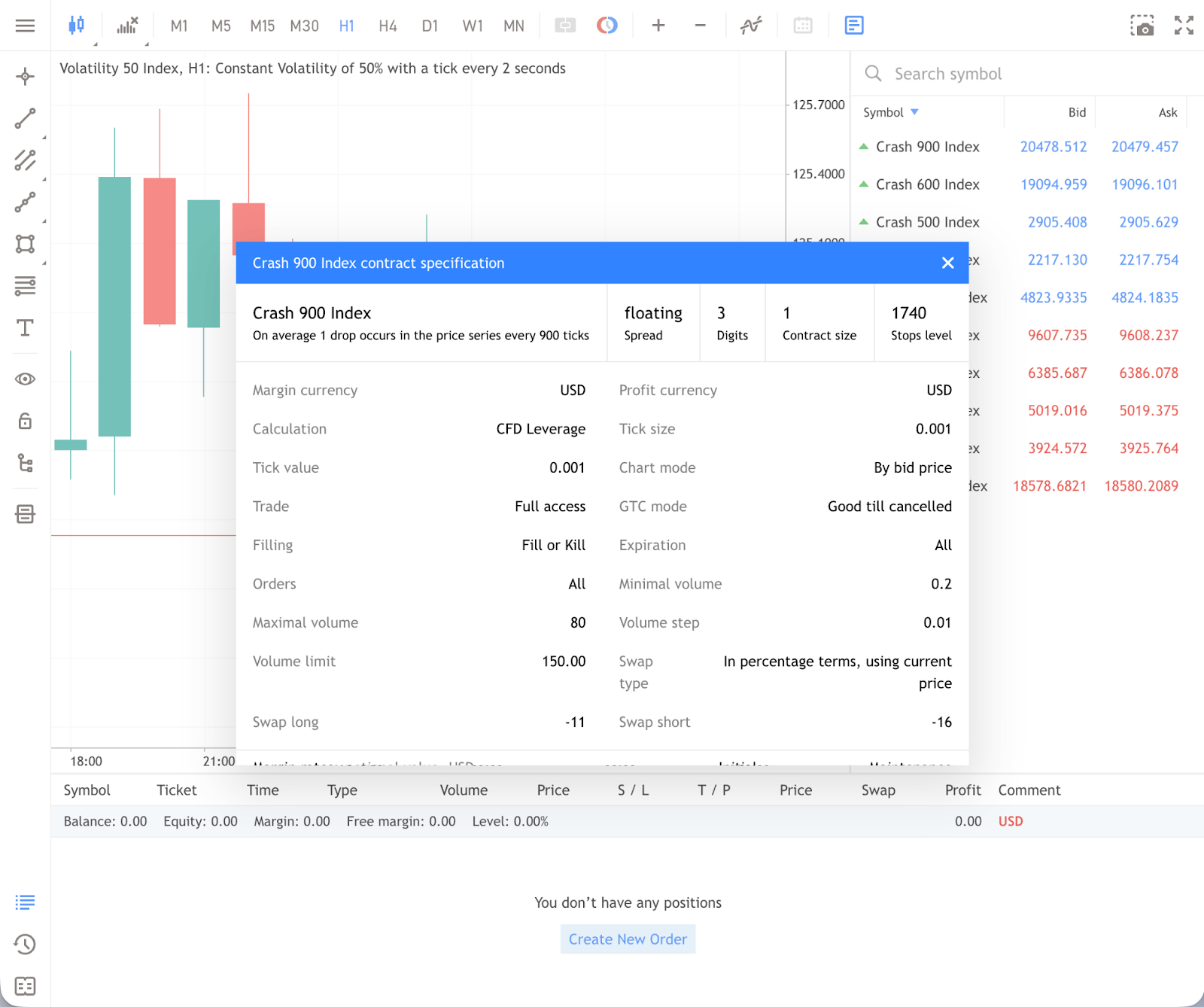

En Deriv MT5

- Market Watch → Specification muestra el tamaño del contrato, el % de margen y el stop-out.

- Order Window muestra el margen requerido antes de la ejecución.

- Terminal → pestaña Trade muestra los niveles de margen en tiempo real y alertas.

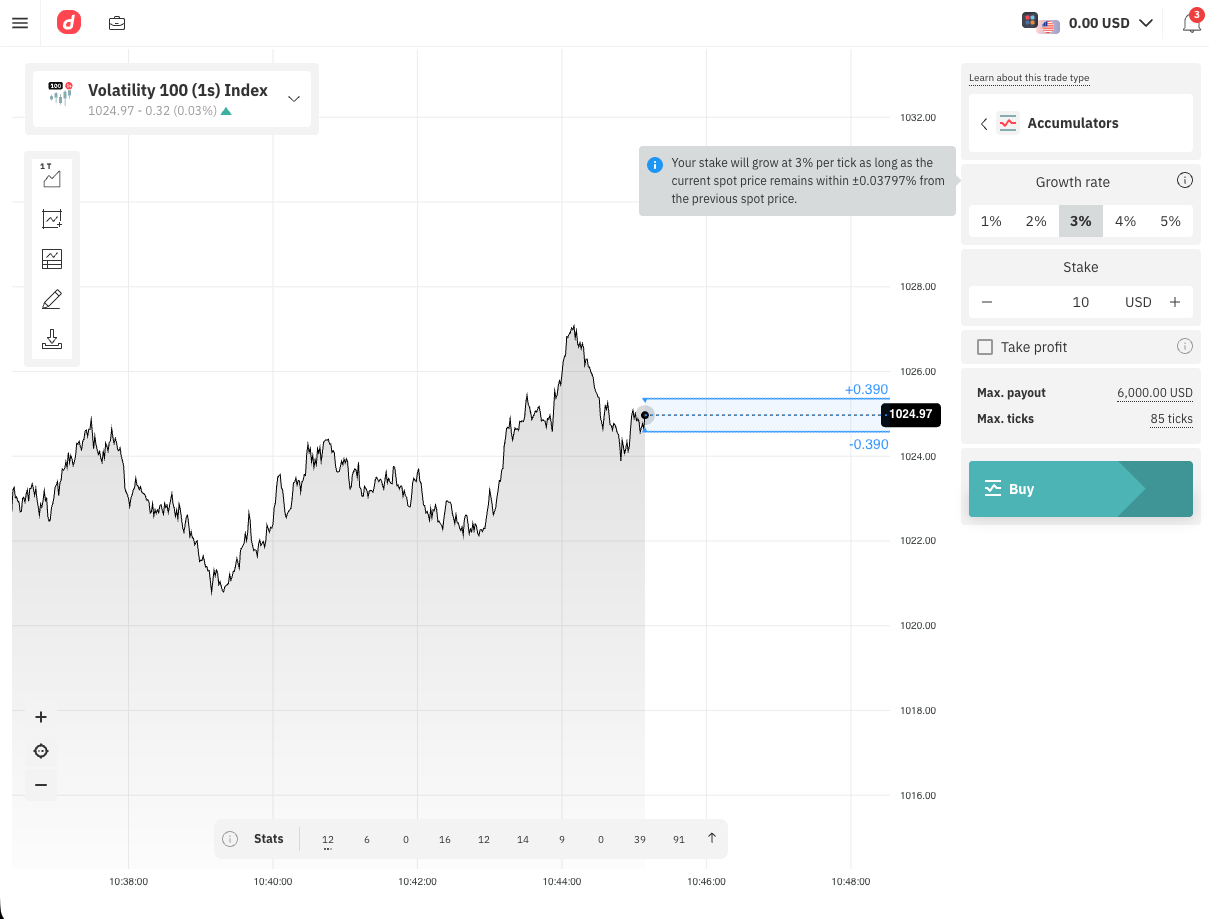

En Deriv Trader

- Toca (ℹ️) junto a un contrato para ver detalles de apalancamiento y pago.

- Las cuentas demo reflejan las especificaciones reales: ideal para practicar.

Tabla 3 – Ejemplos prácticos de cálculo de margen

| Ejemplo | Detalles | Punto clave |

|---|---|---|

| Volatility 100 Index (1:1000) | Saldo de 1,000 USD → 2 lotes = 2 USD de margen → movimiento del 1% = ±20 USD | Alto apalancamiento, bajo coste de margen |

| Jump 100 Index (1:250) | Mismo saldo → 1 lote = 4 USD de margen → movimiento de −3% = −30 USD | Apalancamiento menor, mayor volatilidad |

| Cartera combinada | Vol 75 (1:1000) + Crash 500 (1:400) → margen ≈ 3.5 USD | Exposición equilibrada entre índices |

¿Qué pueden aprender los traders de estos casos simulados?

Caso 1: Uso equilibrado

- Lena, Sudeste Asiático – Vol 50, apalancamiento 1:2500, riesgo–beneficio 1:3, stop-loss siempre activado.

- Resultado: +18% en 3 meses, drawdown mínimo.

Caso 2: Sobreapalancamiento

- Ray, Latinoamérica – Boom 1000, 1:600, sin stop-loss, 3 posiciones.

- Resultado: Stop-out automático al 65% de margen; –25% de capital en una sesión.

Caso 3: Diversificación inteligente

- Aisha, Medio Oriente – Vol 10, 75 y Step Index en 1:500 cada uno, 1% de riesgo por operación.

- Resultado: Crecimiento mensual constante, bajo drawdown.

En resumen, una gestión disciplinada del margen conduce a un rendimiento consistente a largo plazo.

¿Qué sigue para el sistema de apalancamiento de Deriv en 2025–2026?

Como parte de la hoja de ruta 2025–2026 de Deriv, la empresa está perfeccionando su motor de apalancamiento para adaptarse a la dinámica moderna del mercado y los estándares de calibración de riesgo.

Próximas actualizaciones:

- Niveles dinámicos: El apalancamiento se ajusta automáticamente según el volumen de operaciones y la volatilidad.

- Paneles de margen en tiempo real: Mapas de calor de exposición por familia de índices.

- Alertas basadas en IA: Avisan cuando el apalancamiento de la cartera supera los límites seguros.

- Nuevos índices: “Macro Volatility” y “Energy Volatility” (en pruebas).

“El apalancamiento será adaptativo,” predice Priyanka Shrivastava, Product Owner. “Las proporciones reflejarán el historial y perfil de riesgo de cada trader.”

Aviso legal:

La información contenida en este artículo de blog es solo para fines educativos y no constituye asesoramiento financiero ni de inversión.

Esta información se considera precisa y correcta en la fecha de publicación. Los cambios en las circunstancias posteriores a la publicación pueden afectar la exactitud de la información.

La disponibilidad de Deriv MT5 puede depender de tu país de residencia.

Operar conlleva riesgos.

Las cuentas Derived y Swap-Free en la plataforma MT5 no están disponibles para clientes residentes en la UE.

Las condiciones de trading, productos y plataformas pueden variar según tu país de residencia. Para más información, visita deriv.com