Deriv 合成指数杠杆详解

许多交易者在寻找合适的杠杆平衡时遇到困难:杠杆太低限制了机会,杠杆太高则增加了风险。Deriv 的合成指数通过提供针对不同工具、根据波动性调整的专属杠杆,帮助解决这一问题。结果如何?Deriv MT5 和 Deriv Trader 的交易者可以精准控制风险敞口,而无需承担不必要的风险。本文将解释 Deriv 的杠杆模型如何运作、与其他经纪商的对比,以及交易者如何负责任地使用杠杆。

快速摘要

- Deriv 在其各个平台上提供针对不同交易品种的专属杠杆,帮助交易者高效管理资金。

- 2024 年 4 月 Deriv MT5 更新提升了大多数指数的杠杆,但对 Jump 100 进行了收紧,以稳定波动性。

- 该模型与全球透明化趋势接轨,采用数据驱动的保证金逻辑和内置安全功能。

- 合理使用杠杆,结合良好的仓位管理和止损设置,可实现可持续的交易结果。

以下是 Deriv 杠杆结构在当今交易环境中的突出表现。

Deriv 如何在合成指数杠杆领域领先?

Deriv 已花费二十余年不断完善其合成指数模型。Volatility 75、Crash 500、Boom 1000 和 Step Index 等指数均由经过审计的随机数引擎驱动,模拟真实市场行为且不受外部影响。

Deriv 的杠杆并非一刀切,而是针对每个品种量身定制:

- 高杠杆:适用于稳定指数(Volatility 25、50)

- 中等杠杆:适用于中等波动市场(Crash/Boom)

- 低杠杆:适用于跳跃频繁的资产(Jump 指数)

根据 Deriv 2025 年第一季度数据:

- 68% 的交易者使用低于 1:500 的杠杆

- 24% 的交易者使用 1:500 至 1:1000 的杠杆

- 仅有 8% 超过 1:1000

“杠杆不是万能工具,而是精密仪器。保持在 1:500 以下杠杆的交易者,往往能更稳健地增长资金。这不是规模问题,而是纪律问题。” - Wafaa Elashry,Deriv 高级产品分析师

简而言之,Deriv 灵活的杠杆结构让交易者在不牺牲安全性的前提下实现精准控制。

表 1 – Deriv 与全球经纪商对比

| 功能 | Deriv(合成指数) | 典型 CFD 经纪商(ESMA/ASIC) |

|---|---|---|

| 杠杆范围 | 品种专属;最高 1:2000 | 固定上限(1:30 – 1:10) |

| 可用性 | 24/7 全天候交易 | 仅限工作日 |

| 风险校准 | 算法波动分级 | 固定监管分级 |

| 保护措施 | NBP,保证金警报 | NBP,强制平仓 |

| 透明度 | 平台内详细说明 | 按资产类别通用说明 |

Deriv 的杠杆在全球范围内如何对比?

大多数经纪商在欧盟/英国受限于 1:30 杠杆,在澳大利亚受限于 1:100 杠杆。

Deriv 采用Derived 账户模式,允许杠杆按品种变化。其灵活性与每个指数的波动性相匹配。

“我们的灵活性伴随着持续监控。每个指数都在不断审查,以确保杠杆安全且成比例。” - Syed Mustafa Imam,数据工程专家

Deriv MT5 和 Deriv Trader 均实时应用此逻辑,在下单前向交易者展示确切的保证金要求。

Deriv MT5 杠杆在不同合成指数类型中的运作方式?

Volatility 100 指数在 1:1000 杠杆下,仅需 10 美元保证金即可持有 10,000 美元头寸。即0.1%保证金要求。

Jump 100 指数在 1:250 杠杆下,同样头寸需 40 美元保证金,即0.4% 保证金,反映出更高的波动性。

“保证金效率让你留在市场。提前规划保证金,避免因波动被强制平仓。” - Prince Coching,高级交易专家

表 2 – 不同合成指数类型的杠杆范围

| 指数类型 | 波动特征 | 典型杠杆范围 | 备注 |

|---|---|---|---|

| Volatility 指数(10–250) | 稳定,算法波动 | 1:250–1:5000 | 适合趋势和突破策略 |

| Crash/Boom 指数(150–1000) | 突发方向性波动 | 1:100–1:2000 | 中等杠杆以管理波动频率 |

| Jump 指数(10–100) | 高强度波动爆发 | 1:250–1:2500 | 因跳跃频率而降低杠杆 |

| Step Index(100–500) | 均匀小幅价格变动 | 1:2000–1:10000 | 为精准交易提供持续敞口 |

总之,Deriv 的杠杆与保证金比例根据每个指数的波动性精心设计,确保稳定性与机会并存。

在 Deriv 交易合成指数时,如何管理杠杆风险?

杠杆既能放大潜在收益,也能放大亏损,因此控制至关重要。Deriv 的安全功能有助于风险管理,但良好的交易习惯才是长久之道。

平台内安全措施

- 止损触发:当权益低于约 50% 时自动平仓。

- 负余额保护:亏损绝不超过入金。

- 保证金警报:在临界水平前发出警告。

Deriv 数据(2025 年第一季度)

- 止损前平均保证金水平:68%

- 止损使用率:82% 的交易者

- 超杠杆账户的中位回撤:23%

最佳实践

- 保持保证金水平 > 300%。

- 长线交易杠杆不超过 1:500。

- 避免高杠杆相关品种同时持仓(如 Vol 75 + Boom 1000)。

“风险不仅仅是杠杆,更是专注。关注保证金并分散投资的人更能长久。” - Felicia Tanwijaya,风险分析专家

Deriv MT5 和 Deriv Trader 均实时显示保证金数据,帮助交易者轻松保持在安全范围内。

总之,Deriv 生态系统将自动化与风险意识结合,是风险管理的最佳组合。

Deriv 的保证金要求与风险敞口如何运作?

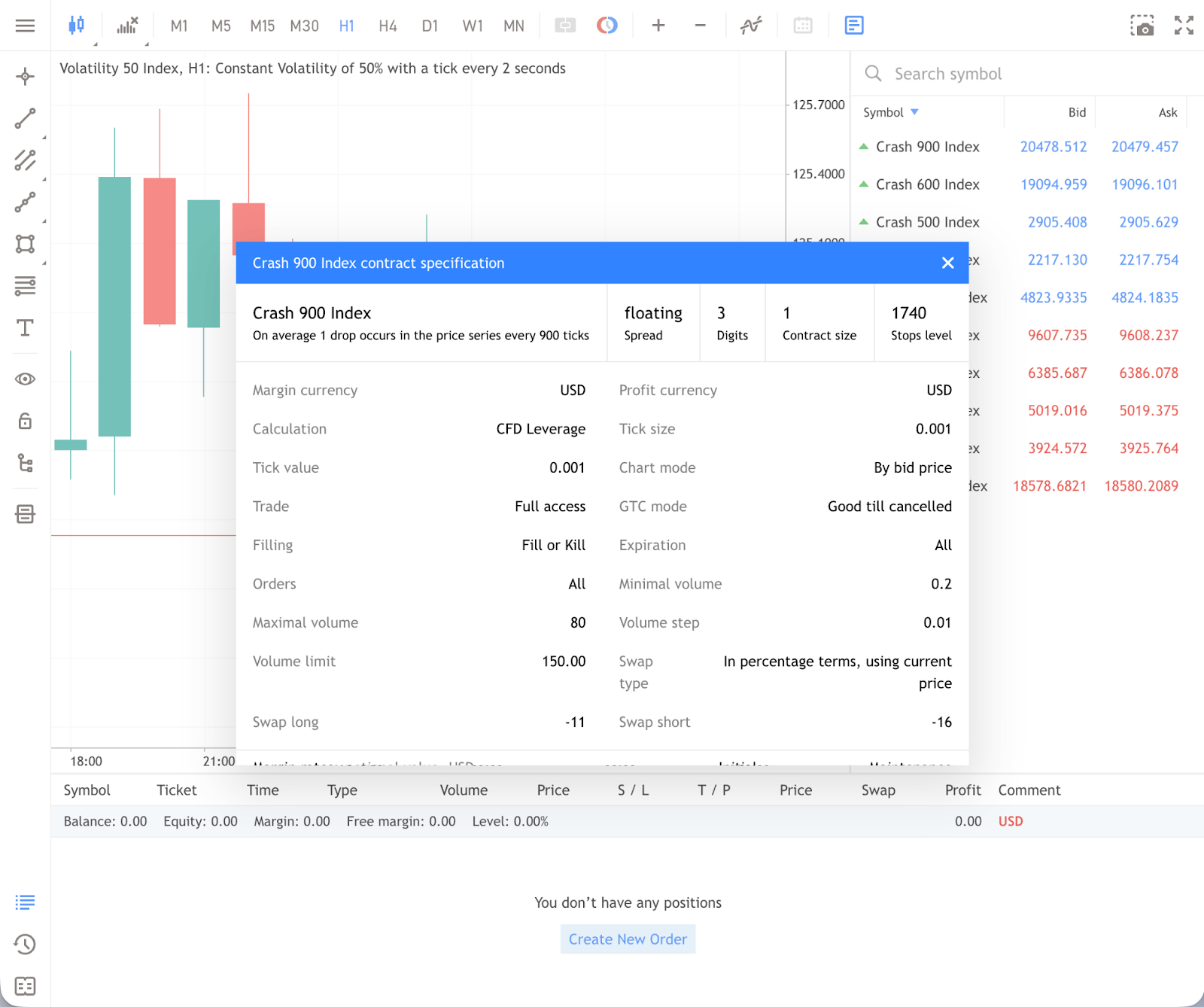

在 Deriv MT5 上

- 市场报价 → 规格 显示合约大小、保证金百分比和止损线。

- 下单窗口 在执行前显示所需保证金。

- 终端 → 交易标签 显示实时保证金水平和警报。

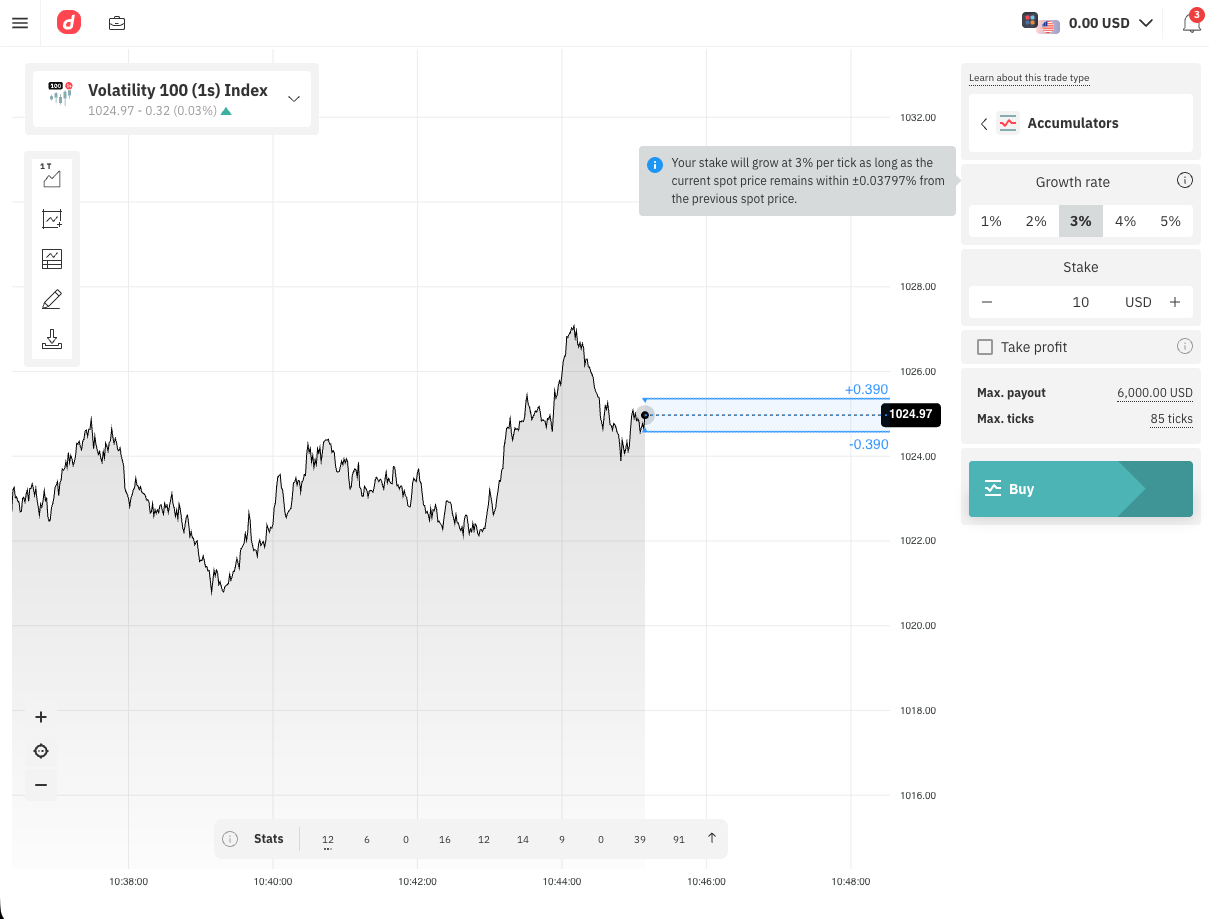

在 Deriv Trader 上

- 点击合约旁的 (ℹ️) 查看杠杆和回报详情。

- 模拟账户与真实账户参数一致,适合练习。

表 3 – 保证金计算实用示例

| 示例 | 详情 | 要点 |

|---|---|---|

| Volatility 100 指数(1:1000) | 1,000 美元余额 → 2 手 = 2 美元保证金 → 1% 波动 = ±20 美元 | 高杠杆,低保证金成本 |

| Jump 100 指数(1:250) | 同样余额 → 1 手 = 4 美元保证金 → −3% 波动 = −30 美元 | 低杠杆,高波动性 |

| 组合投资组合 | Vol 75(1:1000)+ Crash 500(1:400)→ 保证金约 3.5 美元 | 跨指数平衡敞口 |

交易者能从这些模拟案例中学到什么?

案例 1:平衡使用

- Lena,东南亚 – Vol 50,1:2500 杠杆,1:3 风险回报,始终设置止损。

- 结果:3 个月内 +18%,回撤极小。

案例 2:过度杠杆

- Ray,拉丁美洲 – Boom 1000,1:600,无止损,3 个持仓。

- 结果:65% 保证金时自动止损;单次交易亏损 25%。

案例 3:智能分散

- Aisha,中东 – Vol 10、75 及 Step Index 各 1:500,每笔交易风险 1%。

- 结果:月度持续增长,低回撤。

总之,纪律性的保证金管理带来长期稳定的表现。

2025–2026 年 Deriv 杠杆系统有何新动向?

作为Deriv 2025–2026 路线图的一部分,公司正在优化其杠杆引擎,以适应现代市场动态和风险校准标准。

即将更新:

- 动态分级:杠杆将根据交易量和波动性自动调整。

- 实时保证金仪表盘:按指数家族显示风险热力图。

- AI 智能提示:当投资组合杠杆超出安全范围时发出警告。

- 新指数:“宏观波动性”和“能源波动性”(测试中)。

“杠杆将变得自适应,” Priyanka Shrivastava 产品负责人预测道。“比例将反映每位交易者的历史和风险画像。”

免责声明:

本博客文章所含信息仅供教育用途,并非金融或投资建议。

本文信息截至发布日期时被认为准确无误。发布后如遇情况变化,信息的准确性可能受到影响。

Deriv MT5 的可用性可能取决于您的居住国家。

交易具有风险。

MT5 平台上的 Derived 账户和免掉期账户不对居住在欧盟的客户开放。

交易条件、产品和平台可能因您的居住国家而异。更多信息请访问 deriv.com