2025 සැප්තැම්බර් මාසයේ EUR USD සඳහා ප්රතිපත්ති වෙනස්කම් සහ දේශපාලනයෙන් අදහස් වන්නේ කුමක්ද

බොහෝ දෙනෙක් පුරෝකථනය කරන්නේ, Fed සහ යුරෝපීය මධ්යම බැංකුව අතර ප්රතිපත්ති වෙනස්කම් සහ යුරෝපයේ දේශපාලන අවදානම ඉහළ යාම සමඟ වෙළඳුන් සැප්තැම්බර් මාසය වැදගත් මොහොතක ඇතුළත් වන බවයි. නවතම දත්ත මත පදනම්ව, මෙම යුගලය පසුගිය සතියේ Jackson Hole පසු රැලිවලින් පසු පසුබැසී ඇති අතර, යුරෝ ප්රංශ දේශපාලන අස්ථිරතාවය නිසා පීඩනයට පත් වන අතර ඩොලරය ඉහළ ආදායම් අගයන් මත කෙටි කාලීන සහාය සොයයි. ප්රධාන ප්රශ්නය වන්නේ සැප්තැම්බර් මාසයේ දත්ත සහ මධ්යම බැංකු රැස්වීම් යුරෝව සඳහා දිගුකාලීන නැවත උදාවක් තහවුරු කරන්නේද නැත්නම් ඩොලරය පාලනය දිගටම පවත්වා ගන්නේද යන්නයි.

ප්රධාන කරුණු

- Fed 17 සැප්තැම්බර් දින 4.50 සිට 4.25 දක්වා අනුපාත කපා හැරීමට බලාපොරොත්තු වෙයි, සේවාලාභ වෙළඳපොළ දුර්වල වීම වැඩිවීමත් සමඟ.

- ECB 10 සැප්තැම්බර් දින තැන්පතු අනුපාතය 2.00 දී තබා ගැනීමට ඉඩ ඇත, මූල්යමය පීඩනය ඉලක්කයට ආපසු පැමිණීමත් සමඟ.

- ප්රංශයේ දේශපාලන අස්ථිරතාවය 9 සැප්තැම්බර් විශ්වාසභංග ඡන්දයට පෙර යුරෝවට පීඩනයක් එක් කරයි.

- දත්ත නිකුත් කිරීම්ට පෙර වෝලටිලිටි අඩු කරමින් EUR USD 1.1630 අසළ වෙළඳාම සිදු වෙයි.

- සැප්තැම්බර් රැස්වීම් සහ දත්ත අනුපාත අපේක්ෂා නැවත සකස් කළ හැකි බැවින් බිඳ වැටීමේ අවදානම ඉහළ යයි.

Fed සහ ECB පොලී අනුපාත වෙනස්කම

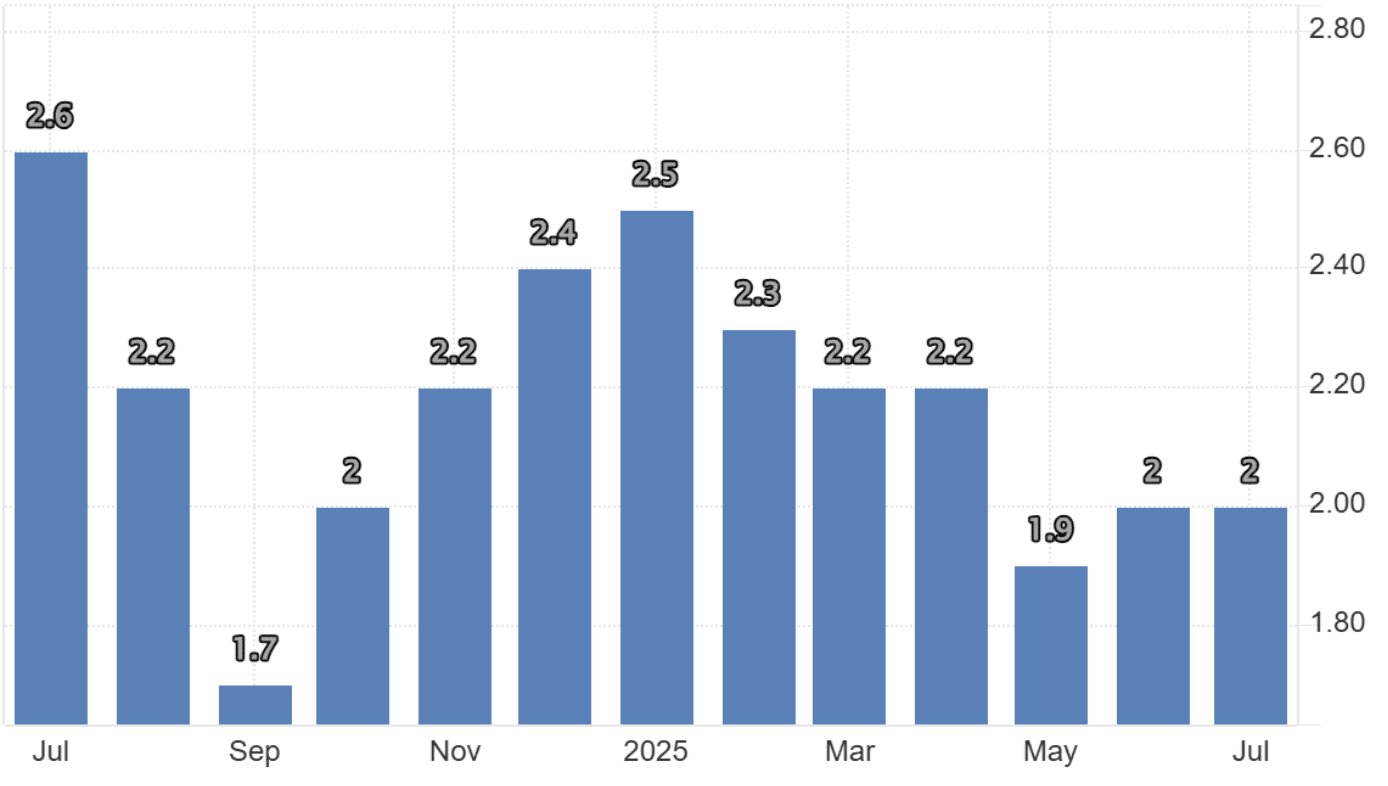

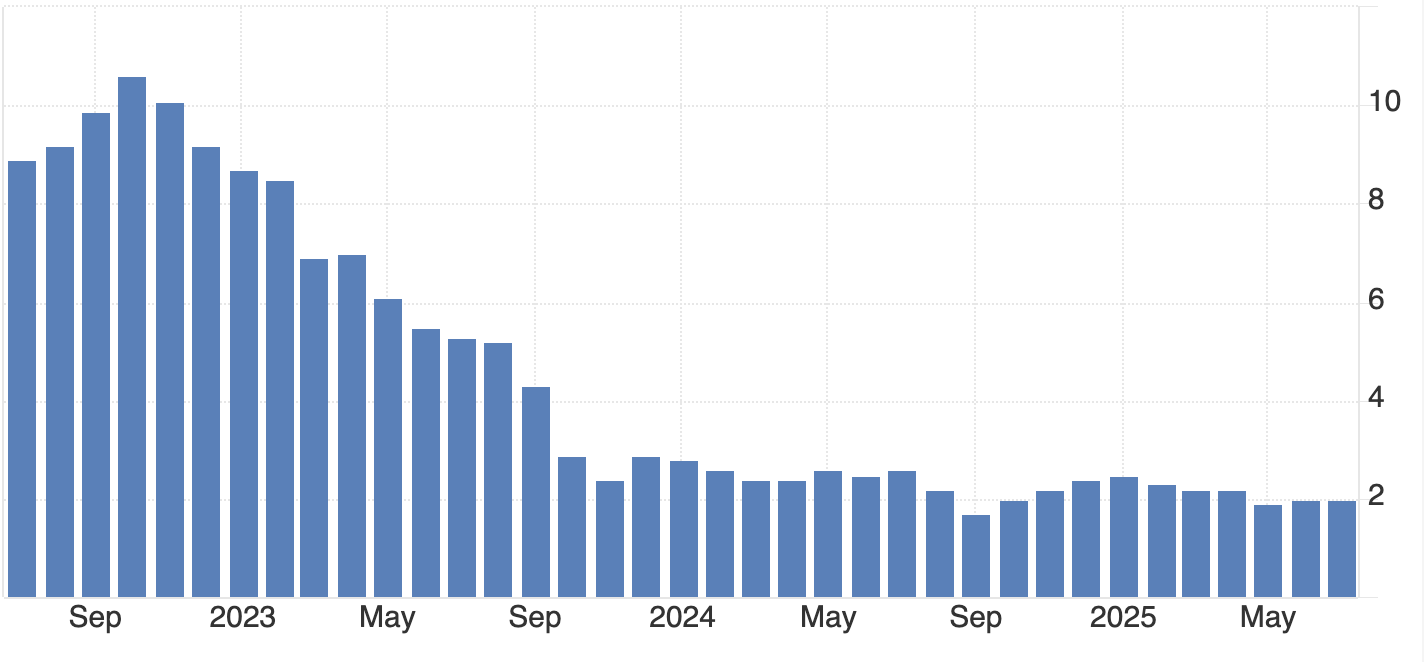

ECB හි වර්තමාන තත්ත්වය මූල්යමය පීඩනය ස්ථායී කිරීම සහ සමාන්ය ආර්ථික දෘෂ්ටිකෝණයක් පෙන්වයි. ජූලි මාසයේ පාරිභෝගික මිල දර්ශකය වාර්ෂිකව 2% ක වර්ධනයක් පෙන්වා දුන්නේ ECB හි ඉලක්කයට සම්පූර්ණයෙන්ම ගැලපෙන ලෙසයි.

මෙය 2022–2023 inflation spike එකෙන් දැඩි වර්ධනයක් පෙන්වයි, එවිට eurozone CPI 8% ඉක්මවා ගොස් දැඩි අනුපාත ඉහළ දැමීම් සිදු විය.

Jackson Hole හිදී Christine Lagarde පෙන්වා දුන්නේ ECB ආර්ථික දර්ශක නිරීක්ෂණය කරමින් තවදුරටත් දැඩි tightening එකකට වග බලා නොසිටින බවයි. ඇය migration, සේවාලාභ වෙළඳපොළ සහ ස්ථායී වැටුප් වර්ධනය වැනි සාධක මගින් යුරෝසෝන් ආර්ථිකය ඉහළ අනුපාත වලට පවා ස්ථායී බව පෙන්වා දුන්නේය.

වෙළඳපොළ දැන් 10 සැප්තැම්බර් රැස්වීමේදී අනුපාතය තබා ගැනීමේ 87% ප්රතිශතයක් දක්වයි.

තැන්පතු අනුපාතය 2.00 දී තබා ගැනීමට පුළුල් ලෙස බලාපොරොත්තු වන අතර, ECB ප්රතිපත්තිය සීමාකාරී හෝ අනුකූල නොවන - බලා සිටීමේ තත්ත්වයක් බව පෙන්වයි. වෙළඳුන්ට මෙය අදහස් කරන්නේ යුරෝවට වහාම අනුපාතයෙන් බලපාන ප්රවර්ධනයක් නොමැති බවයි, අවධානය Fed වැනි බාහිර බලපෑම් මතම යෙදෙන බවයි.

Fed අනුපාත කපා හැරීමේ තීරණය

Federal Reserve සමඟ ඇති වෙනස දැඩි ය. එක්කල සේවාලාභ වෙළඳපොළ දැන් දෘශ්යමය දෝෂ පෙන්වයි.

ජූලි මාසයේ nonfarm payrolls වාර්තාවේ රැකියා 73,000 ක් පමණක් එක්වූ අතර, 2023–24 කාලය තුළ දක්නට ලැබූ 200,000+ සාමාන්යයට වඩා අඩුය. රැකියා අහිමි වීම 4.2% දක්වා ඉහළ ගොස් ඇති අතර වැටුප් වර්ධනය මන්දගාමී වී ඇත.

Jerome Powell Jackson Hole හිදී මෙම මන්දගාමී වීම පිළිගෙන ඇත, මෙය ඔහුගේ වසරේ ප්රධානම ස්වරූප වෙනසයි. ඔහු සඳහන් කළේ මූල්යමය පීඩනය "වැඩි පාලනයක්" යටතේ පවතින බවත් Fed හි ප්රමුඛතාව දැන් රැකියා සහ වර්ධනය පවත්වා ගැනීම බවත් ය.

මෙම මාරුව 17 සැප්තැම්බර් දින අනුපාත කපා හැරීමකට මාර්ගය සකසයි, CME FedWatch 4.25% දක්වා අඩු කිරීමේ 87% ප්රතිශතයක් පෙන්වයි. තහවුරු වුවහොත්, මෙය 2025 චක්රයේ පළමු කපා හැරීම වන අතර ප්රතිපත්ති මට්ටමේ විශාල මාරුවක් වේ.

EUR USD සඳහා, මෙය ඩොලරයට පසුගිය වසර දෙකේ සහාය දුන් පොලී අනුපාත පරතරය අඩු කරයි. කෙටි කාලීන ප්රශ්නය වන්නේ Fed සැප්තැම්බර් මාසයේ දැඩි ක්රියාමාර්ග ගන්නේද නැත්නම් මන්දගාමී, ක්රමික මාර්ගයක් ගන්නේද යන්නයි.

ප්රංශ දේශපාලන අවදානම යුරෝවට

යුරෝපීය පාර්ශවයේ දේශපාලනය තවත් සංකීර්ණතාවයක් එක් කරයි. අග්රාමාත්ය François Bayrou 9 සැප්තැම්බර් දින විශ්වාසභංග ඡන්දයට මුහුණ දීමට යයි, විරෝධී පක්ෂ ඔහුගේ €44 බිලියන බජට් සැලැස්මට එරෙහිව එක්ව ඇත. ඡන්දය අසාර්ථක වුවහොත්, ඔහුගේ අල්ප සංඛ්යක රජය අස්ථිර වන අතර, සන්ධි සාකච්ඡා හෝ නව මැතිවරණ සඳහා බලපෑම් ඇති විය හැක.

වෙළඳපොළ ඉක්මනින් ප්රතිචාර දැක්වීය: CAC 40 මෙම සතියේ මුල් භාගයේ 1.7% කින් පහළ ගොස් ඇති අතර ප්රංශ බොන්ඩ් පරාසය ජර්මන් බන්ඩ්ස්ට වඩා පුළුල් වී ඇත. දේශපාලන අස්ථිරතාවය යුරෝවට සෘජුවම බලපාන අතර, ECB ස්ථායී බව පෙන්වීමට උත්සාහ කරන අවස්ථාවක යුරෝපීය දේපළවල ආයෝජක විශ්වාසය අඩු කරයි.

මෙම ගතිකතාව ඇමරිකාව සමඟ වෙනස් වේ, එහි දේශපාලන අවදානම මධ්යම බැංකු ස්වාධීනත්වය ලෙස පෙනී යයි. ජනාධිපති Donald Trump විසින් Fed ආණ්ඩුකාර Lisa Cook මෝටර්ගේජ් චෝදනා මත ඉවත් කිරීම මූල්ය ප්රතිපත්තියේ දේශපාලන හස්තක්ෂේපය පිළිබඳ කනස්සල්ලක් ඇති කර ඇත. මුලින්ම ඩොලරය මෙය නොසලකා හරින නමුත් ස්ථාපනීය විශ්වාසය මධ්යම කාලීනව බාධා වනු ඇත, ස්වාධීනත්වය අඩු වී ඇති බවක් පෙනුනහොත්.

EUR USD වෝලටිලිටි: නිරීක්ෂණය කළ යුතු බලපෑම්

සැප්තැම්බර් මාසය අනුපාත අපේක්ෂා හැඩගස්වන දත්ත නිකුත් කිරීම් වලින් පිරී ඇත:

- මෙම සතිය:

- ඇමරිකානු පාරිභෝගික විශ්වාසය (ජූලි 97 සිට 98 දක්වා බලාපොරොත්තු).

- ගෘහ මිල දර්ශකය සහ දිරවාගත හැකි භාණ්ඩ ඇණවුම්, ගෘහස්ථ සහ ව්යාපාර ආයෝජන පිළිබඳ අවබෝධයක් සඳහා.

- Richmond Fed නිෂ්පාදන දර්ශකය, ප්රදේශීය ක්රියාකාරකම් සඳහා.

- Q2 වර්ධන ගතිගුණය සඳහා GDP (දෙවන ඇස්තමේන්තුව).

- Fed හි ප්රියතම මූල්යමය පීඩන මැනීම වන PCE inflation වාර්තාව, මිල පීඩන පහළ යනවාදැයි තහවුරු කිරීම සඳහා.

- ඇමරිකානු පාරිභෝගික විශ්වාසය (ජූලි 97 සිට 98 දක්වා බලාපොරොත්තු).

- ඊළඟ සතිය:

- අගෝස්තු nonfarm payrolls. තවත් දුර්වල වාර්තාවක් අනුපාත කපා හැරීමේ අපේක්ෂා තහවුරු කරයි.

- අගෝස්තු nonfarm payrolls. තවත් දුර්වල වාර්තාවක් අනුපාත කපා හැරීමේ අපේක්ෂා තහවුරු කරයි.

- ඊළඟ සතිය:

- Fed රැස්වීමට පෙර CPI දත්ත, මූල්යමය පීඩන ගමනාන්තය ඇගයීමට අත්යවශ්යයි.

- Fed රැස්වීමට පෙර CPI දත්ත, මූල්යමය පීඩන ගමනාන්තය ඇගයීමට අත්යවශ්යයි.

සෑම නිකුතුවක්ම EUR USD වෙනස් කිරීමට හැකියාවක් ඇත. පාරිභෝගික විශ්වාසය හෝ GDP ශක්තිමත් වුවහොත් Fed අනුපාත කපා හැරීම අවශ්යතාව අඩු වන අතර, දුර්වල දත්ත එයට විරුද්ධව ක්රියා කරයි.

වෙළඳපොළ බලපෑම් සහ සිද්ධාන්ත

- යුරෝවට අනුකූල සිද්ධාන්තය: Fed සැප්තැම්බර් මාසයේ අනුපාත කපා හැරීමක් සිදු කරයි, ECB ස්ථායීව පවතී. ආදායම් පරතරය අඩු වී EUR USD පහළ මට්ටම්වලින් ඉහළට යයි.

- ඩොලරයට අනුකූල සිද්ධාන්තය: ඇමරිකානු දත්ත අපේක්ෂාවට වඩා ශක්තිමත් වීම සහ Fed අනුපාත කපා හැරීම ප්රමාද කිරීම. ඩොලරය ශක්තිමත්ව පවතින අතර යුරෝව දේශපාලන ගැටලු මැද අසීරුතාවට පත්වේ.

- මිශ්ර සිද්ධාන්තය: Fed අනුපාත කපා හැරීමක් සිදු වුවත් ප්රංශ දේශපාලන අස්ථිරතාවය තදවීම, ලාභ අඩු කරමින් EUR USD පරාසයක පවතිනවා.

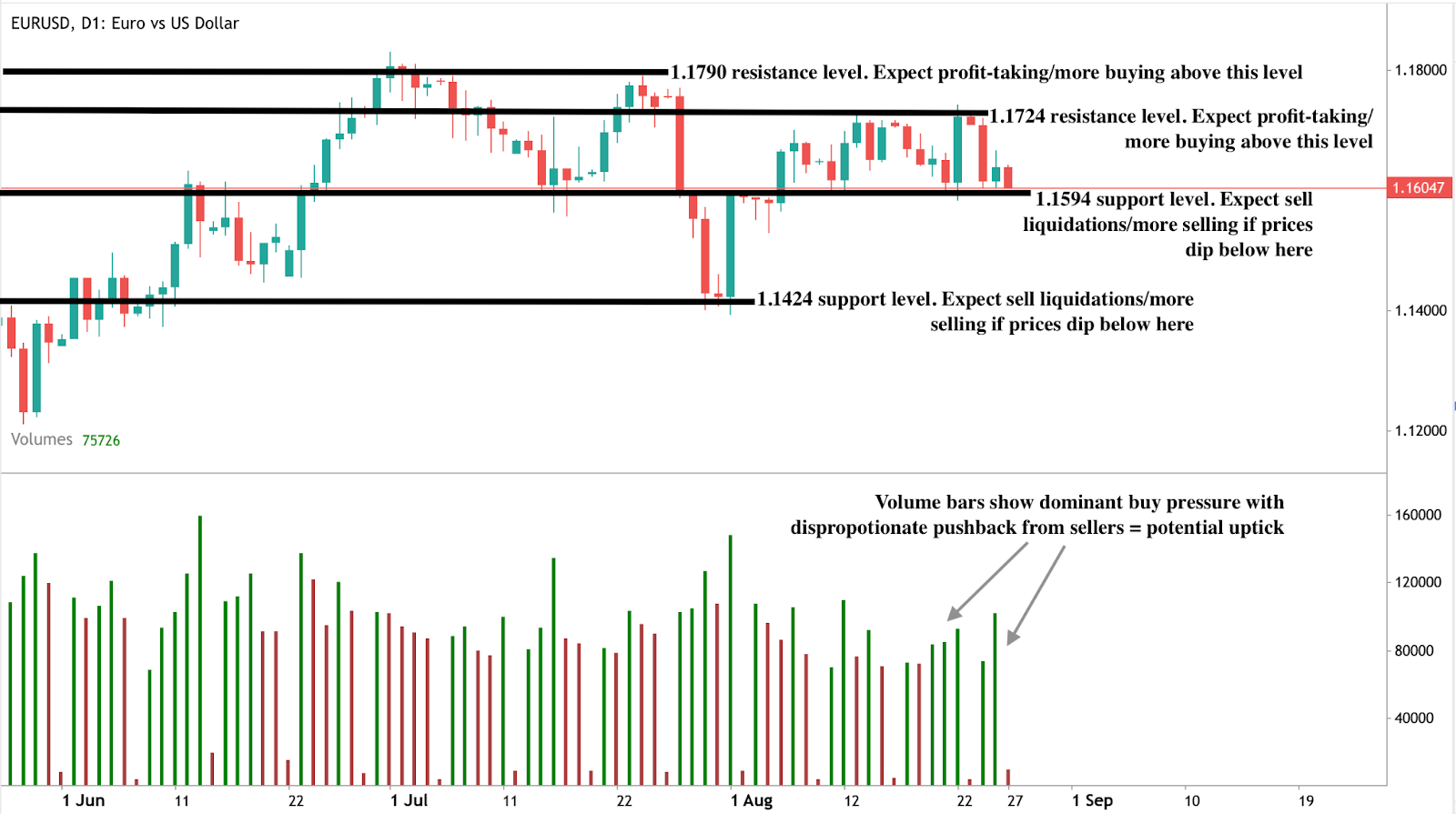

දැන් සඳහා, EUR USD 1.1607 අසළ වෙළඳාම සිදු කරමින් පවතී, මෙය විශ්වාසයෙන් වඩා සැකයක් පෙන්වයි. වෙළඳුන් සැප්තැම්බර් සිදුවීම් මඟින් මාර්ගෝපදේශනයක් ලැබෙන තුරු සැහැල්ලු තත්ත්වයක සිටී.

යුරෝ ඩොලර් තාක්ෂණික දෘෂ්ටිය

තාක්ෂණිකව, EUR USD පසුගිය සතියේ ඉහළ මට්ටම්වලින් පසු සන්ධිස්ථානයට පත්ව ඇත. සහාය 1.1594 අසළ ගොඩනැගෙමින් පවතී, මෙය පෙර විකිණීම් වලදී පවත්වාගෙන ගිය මට්ටමකි. දිගුකාලීනව පහළට බිඳ වැටීමක් සිදු වුවහොත් 1.1424 දක්වා දොර විවෘත විය හැක. ඉහළට, ප්රතිරෝධය 1.1724 සහ 1.1790 අසළ පිහිටා ඇත, මෙය නවතම රැලි ඉහළම ලක්ෂ්යය සමඟ සමාන වේ.

ගතිකතා සංඥාකාරක පෙන්වන්නේ වෝලටිලිටි අඩු වී ඇති බවයි, වෙළඳුන් ප්රවර්ධනයක් සඳහා බලා සිටින බවයි. සැප්තැම්බර් දත්ත සහ රැස්වීම් සිදු වූ විට, ඕනෑම දිශාවක බිඳ වැටීමක් සිදු විය හැක.

ආයෝජන අර්ථ දැක්වීම්

වෙළඳුන් සඳහා, EUR USD තාවකාලික තත්ත්වයක පවතී, නමුත් වෝලටිලිටි ඉහළ යමින් පවතී. කෙටි කාලීන रणණීති 1.16 සහ 1.18 අතර පරාස වෙළඳාම මත අවධානය යොමු කළ හැකිය, ප්රධාන දත්ත නිකුත් කිරීම් පැමිණෙන තුරු. මධ්යම කාලීන තත්ත්වය සඳහා සිද්ධාන්ත දෙකකට සූදානම් විය යුතුය:

- Fed අනුපාත කපා හැරීම සහ ECB ස්ථායීව පවතින විට යුරෝව නැවත උදාවීම, ආදායම් පරතරය අඩු කිරීම.

- ඇමරිකානු දත්ත අපේක්ෂාවට වඩා ශක්තිමත් වුවහොත් ඩොලරය ප්රතිරෝධශීලී වීම, Fed පහසුකම් ප්රමාද කිරීම.

ප්රංශ දේශපාලනය තවත් අස්ථිරතාවයක් එක් කරයි, එමනිසා සැප්තැම්බර් මාසය EUR USD සඳහා තීරණාත්මක විය හැක. වෙළඳුන්ට අගෝස්තු අවසන් කාලයේ සාමකාමී බව ඉහළ වෝලටිලිටි වෙත මාරු වන බව බලාපොරොත්තු විය යුතුය, ප්රතිපත්ති වෙනස්කම් සහ දේශපාලනය ගැටෙන විට.

අසත්යතාවය:

ඉදිරියේදී ඇති කාර්ය සාධනය සඳහා මෙම සංඛ්යාත්මක දත්ත වගකීමක් නොවේ.