為何白銀因地緣政治扼殺實體供應而上漲

隨著地緣政治衝擊與多年實體短缺的市場碰撞,白銀價格飆升至歷史新高。現貨白銀已突破每盎司80美元,2025年漲幅超過140%,儘管美國Treasury收益率依然高企,美元保持強勢。

這波漲勢並非僅由投機過度所推動。地緣政治風險升溫、實體供應管控收緊,以及工業需求持續強勁,這三者結合已經改變了白銀市場的結構。當紙上價格難以反映實體稀缺時,投資者被迫重新思考白銀的價值——以及其背後的原因。

是什麼推動白銀上漲?

地緣政治再次成為大宗商品定價的核心力量,而白銀則意外成為焦點。據消息人士透露,美國軍方俘獲委內瑞拉總統Nicolás Maduro動搖了全球市場,再度引發對拉丁美洲更廣泛干預的擔憂。

分析師指出,Donald Trump總統承諾美國將“掌控”委內瑞拉,並對墨西哥、古巴、哥倫比亞甚至格陵蘭發出威脅,這些舉動為風險資產注入了持續的不確定性。

歷史上,這類事件通常會將投資者推向黃金。但這一次,白銀走得更快。Morgan Stanley策略師Amy Gower警告,地緣政治事件“為貴金屬帶來上行風險”,並重申對金屬市場2026年前景持建設性看法。

如今的不同之處在於市場極度緊張。白銀在這場地緣政治衝擊中幾乎沒有多餘產能,使價格對干擾極為敏感。

重要性何在

白銀當前的漲勢挑戰了人們長期以來對貴金屬在壓力時期表現的假設。過去的飆升,包括1980年Hunt兄弟操縱事件和2011年量化寬鬆推動的上漲,最終都因庫存充足和槓桿過度而瓦解。當壓力加大時,供應湧現,價格崩跌。

如今的情勢則根本不同。連續數年,全球白銀需求超過礦產和回收供應。以太陽能板、電動車和電子產品為首的工業消費迅速擴張,而地上庫存則持續消耗。

Jefferies策略師Mohit Kumar指出,去美元化的多元化趨勢應會加速,黃金將是主要受益者,但白銀的混合角色賦予其獨特優勢。

對市場與產業的影響

白銀市場目前正面臨紙上合約與實體金屬之間日益擴大的脫節。期貨價格仍受流動性與保證金動態驅動,但實體買家支付的價格卻大不相同。雖然交易活躍的COMEX 2026年3月合約收於每盎司約72美元,杜拜一盎司白銀幣卻接近100美元,這一價差遠超正常製造溢價。

這種背離反映的是壓力而非投機。工業用戶無法用紙上白銀取代實體金屬。太陽能製造商、電子公司和電動車生產商都需要實際供應,而地緣政治限制正進一步收緊取得管道。中國將白銀列為戰略性商品的決定進一步限制了出口,使每一批出口都成為政治決策,而非單純對價格信號的回應。

專家展望

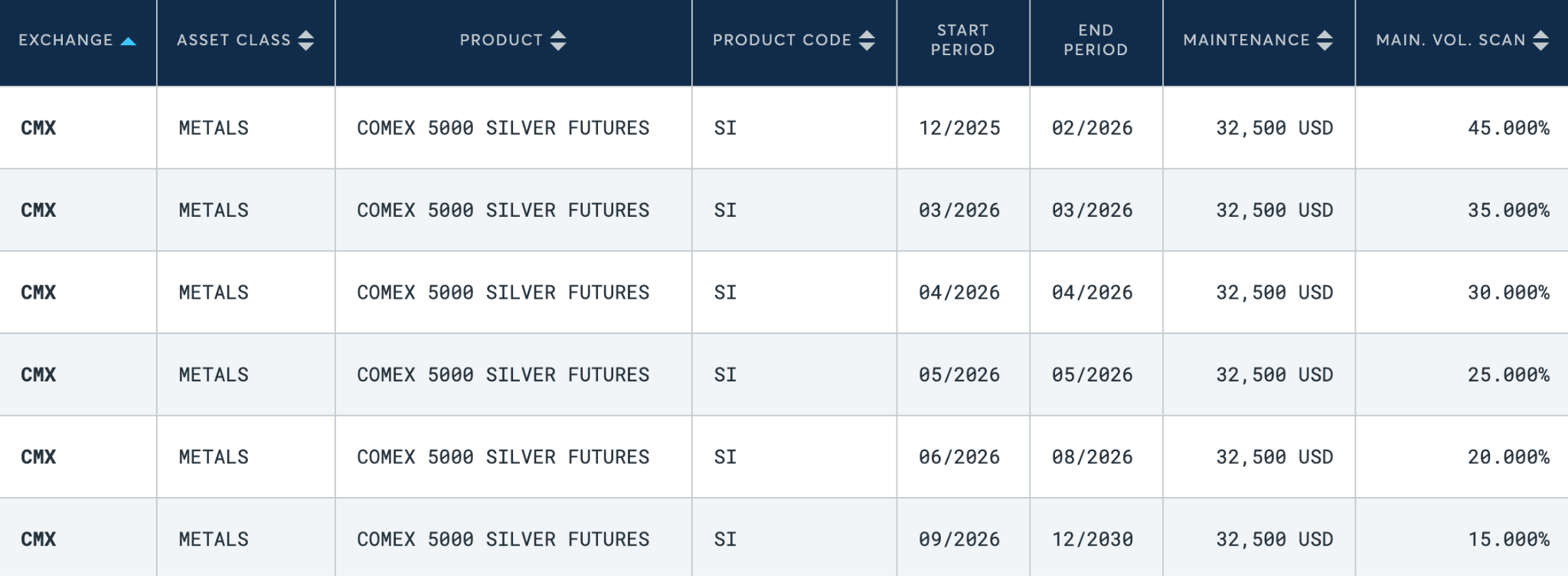

抑制漲勢的嘗試成效有限。CME Group近期將白銀期貨的保證金要求提高逾60%,迫使槓桿交易者減少曝險,並加劇短期波動性。

資深交易員Francis Hunt認為,這類措施“清洗掉意志不堅者”,但無法解決根本的短缺。在結構性緊張的市場中,提高保證金無法創造新的白銀供應。

展望未來,分析師認為波動性不可避免,但未必看跌。只要工業需求持續上升、地緣政治風險限制供應,回調很可能吸引買盤,而非意味著漲勢結束。白銀市場越來越像戰略資源,而非單純的投機交易。

重點摘要

白銀的上漲不僅僅是對地緣政治恐慌的反應。它反映了一個多年供應不足、工業需求上升、政治對實體流動管控日益收緊的市場。保證金上調與波動性或許能放緩漲勢,但無法扭轉結構性失衡。接下來值得關注的信號包括工業需求趨勢、中國出口政策,以及實體溢價是否持續擴大。

白銀技術展望

白銀正延續強勁多頭走勢,但目前在83美元阻力區下方停滯,該區域歷來吸引獲利了結。這波漲勢受益於布林通道擴張,顯示波動性升高與上行動能強勁。

然而,動能指標顯示漲勢已趨於過熱:RSI急升至超買區域,增加短線盤整風險,而非立即反轉的訊號。

結構上,只要價格守在57美元支撐之上,趨勢仍然明確偏多,50美元與46.93美元則提供更深層的下檔保護。若能持續突破83美元,將有望重啟上行空間;若未能突破阻力,白銀或將暫時整理漲幅,等待下一波方向。

所引用的績效數據並不保證未來表現。