Deriv obniża koszty handlu złotem oraz indeksami Crash/Boom

Indeksy Crash/Boom od dawna cieszą się popularnością wśród traderów Deriv ze względu na unikalne wzorce zmienności i stałą dostępność na rynku. W 2025 roku rodzina Crash/Boom (C/B) powiększyła się o wprowadzenie indeksów C/B 150, oferując traderom jeszcze większą różnorodność w zakresie dźwigni, zmienności i częstotliwości transakcji. Te syntetyczne indeksy nadal przyciągają aktywnych traderów dzięki działaniu 24/7, matematycznej przejrzystości i regularnym wybuchom zmienności.

Indeksy Crash/Boom są częścią szerszej oferty syntetycznej Deriv, która obejmuje również indeksy Volatility oraz Range Break. Razem tworzą spójne środowisko do handlu zmiennością, pozwalając traderom analizować dynamikę rynku bez zakłóceń ze świata rzeczywistego.

Najnowsze spostrzeżenia klientów i dane dotyczące wydajności produktów pokazują, że traderzy coraz częściej koncentrują się na instrumentach C/B, a nie na szerszych korelacjach rynkowych. Ponad 10 miliardów dolarów wolumenu obrotu w pierwszym miesiącu po wprowadzeniu C/B 150 sprawia, że nowe indeksy szybko stają się filarem syntetycznego ekosystemu Deriv.

Szybkie podsumowanie

- Indeksy C/B 150 dołączają do oferty Deriv, zwiększając wybór traderów i kontrolę nad zmiennością.

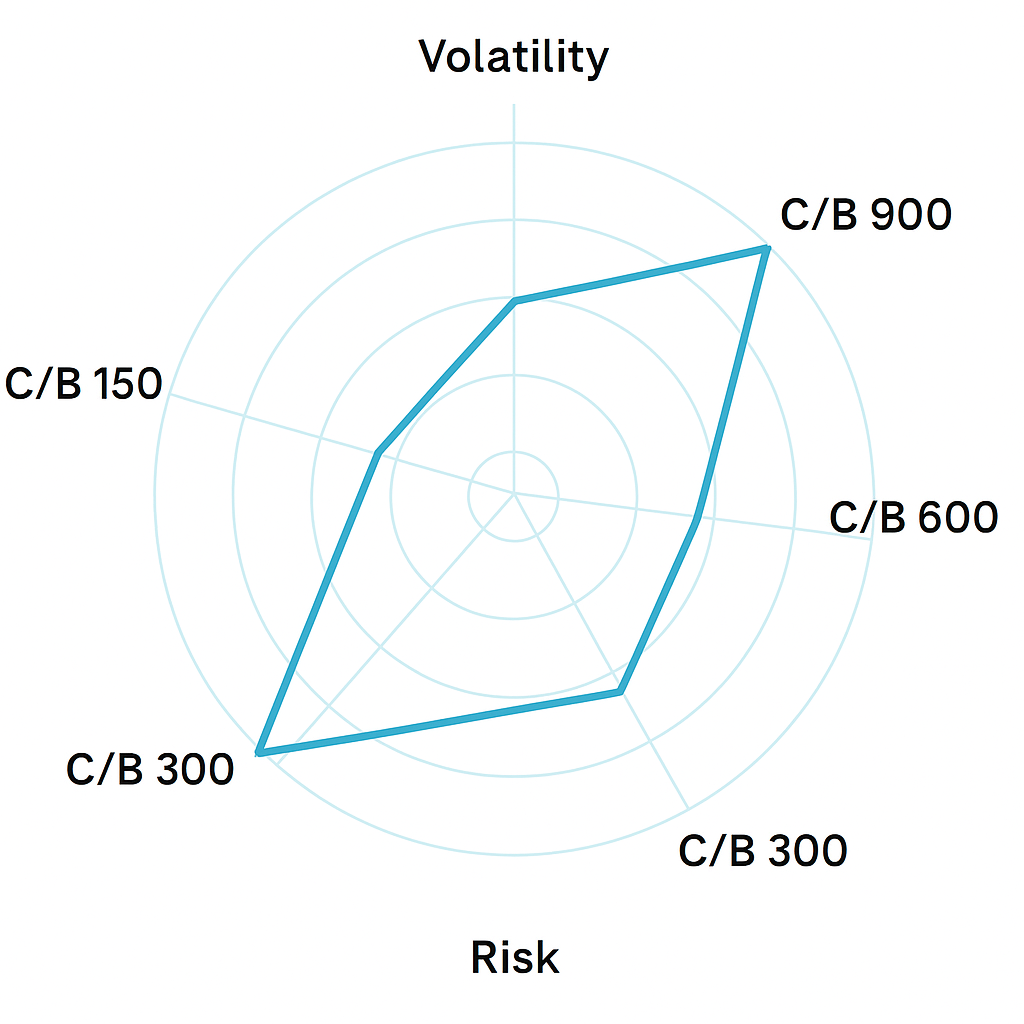

- Wybierz spośród C/B 150, 300, 600, 900 i 1000, aby dopasować poziom ryzyka, dźwignię i preferowaną częstotliwość transakcji.

- Indeksy C/B 150 osiągnęły 10 miliardów USD wolumenu obrotu w pierwszym miesiącu, co świadczy o silnej adopcji.

- Indeksy Crash/Boom działają nieprzerwanie, niezależnie od płynności czy wydarzeń makroekonomicznych w świecie rzeczywistym.

- Poznaj nowe indeksy, aby budować zdywersyfikowane strategie zmienności dopasowane do Twojego stylu handlu.

Dlaczego indeksy Crash/Boom pozostają kluczowe w ekosystemie Deriv?

Ponieważ indeksy Crash/Boom odzwierciedlają dynamikę rynku bez szumów ze świata rzeczywistego, traderzy mogą przewidywalniej analizować zachowanie zmienności. Indeksy te symulują skoki cen i wybuchy momentum, oferując unikalny sposób uczestnictwa w handlu zmiennością bez ekspozycji na wiadomości czy luki płynności. Są napędzane algorytmicznie i zaprojektowane z myślą o uczciwości i przejrzystości, a każdy ruch generowany jest przez silnik liczb losowych.

Każdy indeks oferuje charakterystyczną częstotliwość zmienności i wzorzec skoków:

- C/B 150: Krótsze cykle skoków, umiarkowana zmienność, idealne do częstych, krótkoterminowych strategii.

- C/B 300: Zrównoważona zmienność, odpowiednia dla traderów poszukujących kontrolowanego ryzyka.

- C/B 600: Wyższa zmienność, większa szansa na większe ruchy.

- C/B 900: Wybór zaawansowanych traderów do zarządzania ostrzejszymi wahaniami i ekspozycją na dźwignię.

- C/B 1000: Najwyższa zmienność i potencjalna nagroda, polecana doświadczonym traderom.

Ten zakres umożliwia traderom dostosowanie strategii do tolerancji na zmienność, preferencji dźwigni i czasu trwania transakcji. Najnowszy dodatek, C/B 150, wypełnia lukę dla traderów, którzy chcą szybszych cykli bez ekstremów C/B 1000.

Źródła branżowe, takie jak Investopedia, zauważają, że syntetyczne indeksy oparte na silnikach generujących liczby losowe mogą symulować rzeczywiste zachowanie rynku bez wpływu płynności czy zewnętrznych wydarzeń gospodarczych. Taka konstrukcja pozwala traderom testować i udoskonalać strategie w stabilnym, opartym na danych środowisku — dokładnie to, co mają zapewniać indeksy Crash/Boom.

Co wyróżnia wprowadzenie C/B 150?

Wprowadzenie C/B 150 było jednym z najbardziej udanych w historii produktów syntetycznych Deriv. W ciągu pierwszego miesiąca rodzina indeksów osiągnęła ponad 10 miliardów dolarów wolumenu obrotu, co podkreśla duże zainteresowanie i adopcję wśród klientów na różnych platformach.

Hari Vilasini, Product Manager w Deriv, wyjaśnia:

„Indeksy Crash/Boom ewoluowały z niszowych produktów zmienności w kluczowe instrumenty zarówno dla traderów manualnych, jak i automatycznych. Wprowadzenie C/B 150 to dowód, że strukturalna zmienność napędza innowacje.”

Indeksy C/B 150 zostały zaprojektowane w odpowiedzi na zapotrzebowanie traderów na krótsze wybuchy zmienności i częstsze okazje do skoków. Łączą one cechy wolniejszych, wysokozmiennych symboli, takich jak Boom 1000, z szybszymi, bardziej zwartymi instrumentami, jak Crash 300. Wczesne dane z handlu pokazują, że C/B 150 notuje interwały skoków około o jedną trzecią krótsze niż C/B 300, zapewniając szybsze cykle handlowe i większe zaangażowanie traderów krótkoterminowych.

Dla entuzjastów handlu algorytmicznego ta stała cykliczność zmienności umożliwia bardziej wiarygodne testowanie parametrów i kalibrację wysokiej częstotliwości. Struktura oparta na danych w C/B 150 wspiera większą precyzję w zarządzaniu zleceniami, czyniąc z tego narzędzia atrakcyjny wybór dla traderów optymalizujących zarówno wykonanie, jak i timing.

Jak wybrać odpowiedni indeks Crash/Boom do swojej strategii?

Wybór odpowiedniego indeksu C/B zależy od stylu handlu i apetytu na ryzyko. Oferta Deriv obejmuje teraz każdy główny profil zmienności, zapewniając, że każdy trader może dopasować swój system do indeksu odpowiadającego jego celom.

| Indeks | Zmienność | Częstotliwość handlu | Poziom ryzyka |

|---|---|---|---|

| C/B 150 | Niska | Wysoka | Średnia |

| C/B 300 | Bardzo wysoka | Umiarkowana | Średnio-wysoka |

| C/B 500 | Umiarkowana–wysoka | Umiarkowana | Wysoka |

| C/B 600 | Wysoka | Niska–umiarkowana | Wysoka |

| C/B 900 | Średnia | Niska | Średnia |

| C/B 1000 | Średnia | Niska | Bardzo wysoka |

Dopasowując zmienność do strategii, traderzy mogą tworzyć zrównoważone portfele odzwierciedlające osobistą tolerancję i oczekiwaną częstotliwość transakcji. Na przykład trader może połączyć C/B 150 do aktywnych sesji z C/B 600 do dłuższych ustawień. Po zdefiniowaniu strategii stosowanie spójnych metryk ryzyka pomaga utrzymać proporcjonalną ekspozycję na zmienność w różnych indeksach.

Na jakich platformach i narzędziach można handlować indeksami Crash/Boom?

Indeksy Crash/Boom są dostępne na Deriv MT5 oraz Deriv Trader, zapewniając dostępność zarówno dla stylów manualnych, jak i automatycznych.

- Deriv MT5: Idealny do systemów algorytmicznych, EA i szczegółowego testowania danych.

- Deriv Trader: Uproszczone doświadczenie handlowe dla osób zarządzających krótszymi transakcjami lub testujących nowe ustawienia.

Chociaż spready na indeksach C/B mogą się różnić i nie zawsze są najniższe w branży, Deriv koncentruje się na stabilności cen i przejrzystości, pomagając traderom ocenić koszty. Spready i swapy można monitorować bezpośrednio w Specyfikacjach handlowych lub w panelu Contract specs każdej platformy.

Zgodnie z Finance Magnates’ 2025 Retail Report, nacisk Deriv na stabilność cen zamiast samej konkurencji spreadowej wpisuje się w szerszy trend branżowy w kierunku przejrzystych modeli kosztowych. Raport podkreśla, że spójność i równość platform często mają dla traderów większe znaczenie niż marginalne różnice w spreadach, szczególnie na rynkach syntetycznych.

Jakie strategie najlepiej sprawdzają się w handlu nowymi indeksami C/B 150?

Krótsze cykle indeksów C/B 150 tworzą dogodne warunki dla strategii łączących przewidywanie zmienności z kontrolą ryzyka.

Podejście 1 – Wychwytywanie krótkoterminowych skoków:

- Identyfikuj okresy niskiej zmienności poprzedzające skoki.

- Wchodź w pozycje w pobliżu konsolidacji średnich kroczących, stosując wąskie poziomy stop-loss.

- Celuj w małe, regularne zyski, wykorzystując częstotliwość zamiast wielkości ruchu.

Podejście 2 – Algorytmiczne modelowanie zmienności:

- Wykorzystuj historyczne cykle zmienności do szacowania interwałów skoków.

- Testuj parametry EA dla optymalnego momentu wejścia i logiki trailing stop.

- Optymalizuj ponownie co tydzień, gdy warunki rynku syntetycznego się zmieniają.

Podejście 3 – Dywersyfikacja na wielu indeksach:

- Łącz C/B 150 i C/B 600, aby zbalansować szybkość i wielkość wypłat.

- Dostosowuj wielkość transakcji dynamicznie, by utrzymać spójne ryzyko na transakcję.

Więcej zaawansowanych technik znajdziesz w przewodniku po strategiach Crash/Boom z przykładami krok po kroku.

Jak zarządzać ryzykiem w różnych instrumentach C/B?

Zmienność może być zarówno szansą, jak i zagrożeniem. Ponieważ każdy indeks C/B ma własny wzorzec i model dźwigni, traderzy powinni odpowiednio dostosować wielkość pozycji.

Kluczowe zasady:

- Stosuj mniejsze wielkości lotów na symbolach o wyższej zmienności (C/B 900–1000).

- Stosuj stały procent ryzyka (0,5–1%) na transakcję we wszystkich indeksach.

- Przeglądaj odległości stop-loss przy przechodzeniu między indeksami.

- Monitoruj swapy i warunki rollover dla dłuższych ustawień.

Handel z uwzględnieniem ryzyka sprawia, że nawet przy syntetycznej zmienności wyniki pozostają spójne, a obsunięcia kontrolowane.

Jak ewoluuje syntetyczna zmienność w Deriv?

Rozszerzenie rodziny Crash/Boom podkreśla zaangażowanie Deriv w ciągłą innowację w handlu syntetycznym. Podczas gdy tradycyjne aktywa, takie jak kontrakty CFD na złoto, pozostają istotne, indeksy syntetyczne odpowiadają na potrzeby traderów poszukujących strukturalnej, opartej na danych ekspozycji na zmienność.

Clara Martinex, Senior Analyst w Finance Magnates, dodaje:

„Syntetyczne indeksy Deriv nadal wyznaczają standard dla rynków przyjaznych algorytmom — przejrzystych, opartych na danych i odpornych na szoki płynności w świecie rzeczywistym.”

Plany rozwoju Deriv obejmują:

- Dalszą optymalizację struktur cenowych syntetyków.

- Stałe udoskonalanie algorytmów zmienności w celu zapewnienia uczciwości i przejrzystości.

- Inicjatywy edukacyjne poprzez Deriv Academy, aby pomóc traderom opanować handel zmiennością i narzędzia platformy.

- Narzędzia do wzajemnego odwoływania się w przewodniku po handlu zmiennością dla dalszej nauki.

Wnioski z badania CFA Institute 2025 dotyczącego handlu algorytmicznego sugerują, że strukturalne modele zmienności, takie jak te stosowane w syntetycznych indeksach Deriv, doskonale nadają się do testów algorytmicznych i edukacji. Integrując analitykę i narzędzia edukacyjne przez Deriv Academy, firma wspiera traderów w stosowaniu tych globalnych najlepszych praktyk w realnych strategiach.

Dlaczego różnorodność to nowa przewaga?

Rodzina indeksów Crash/Boom oferuje teraz traderom niespotykaną dotąd gamę opcji zmienności i dźwigni — od umiarkowanych po ekstremalne. Dzięki dodaniu indeksów C/B 150, Deriv zapewnia precyzyjnie dostrojone środowisko dla każdego stylu handlu. Niezależnie od tego, czy preferujesz szybkie, powtarzalne ustawienia, czy długoterminowe strategie zmienności, ekosystem C/B pozwala dostosować doświadczenie do własnych potrzeb.

W miarę jak indeksy syntetyczne nadal się rozwijają, różnorodność staje się największą przewagą tradera. Pomaga pozostać elastycznym, opartym na danych i gotowym na kolejną falę okazji na Deriv.

Zastrzeżenie:

Ta treść nie jest przeznaczona dla mieszkańców UE. Informacje zawarte w tym artykule blogowym mają charakter wyłącznie edukacyjny i nie stanowią porady finansowej ani inwestycyjnej. Informacje mogą się zdezaktualizować. Nie udziela się żadnych gwarancji ani zapewnień co do dokładności lub kompletności tych informacji. Zalecamy samodzielne przeprowadzenie badań przed podjęciem decyzji inwestycyjnych.