Deriv大幅降低黄金及Crash/Boom交易成本

Crash/Boom指数因其独特的波动性模式和持续的市场可用性,长期以来一直深受Deriv交易者的喜爱。2025年,Crash/Boom(C/B)家族通过C/B 150指数的推出进一步扩展,为交易者带来了更多杠杆、波动性和交易频率的多样选择。这些合成指数凭借其全天候运营、数学透明性和持续的波动爆发,持续吸引着活跃交易者。

Crash/Boom指数是Deriv更广泛合成产品套件的一部分,该套件还包括Volatility和Range Break指数。它们共同营造了一个无缝的波动性交易环境,使交易者能够在不受现实世界干扰的情况下研究市场动能。

最新的客户洞察和产品表现数据显示,交易者越来越专注于C/B工具,而非更广泛的市场相关性。自C/B 150推出首月内,交易量已突破100亿美元,这些新指数正迅速成为Deriv合成生态系统的基石。

快速摘要

- C/B 150指数加入Deriv产品阵容,扩展了交易者的选择和波动性控制。

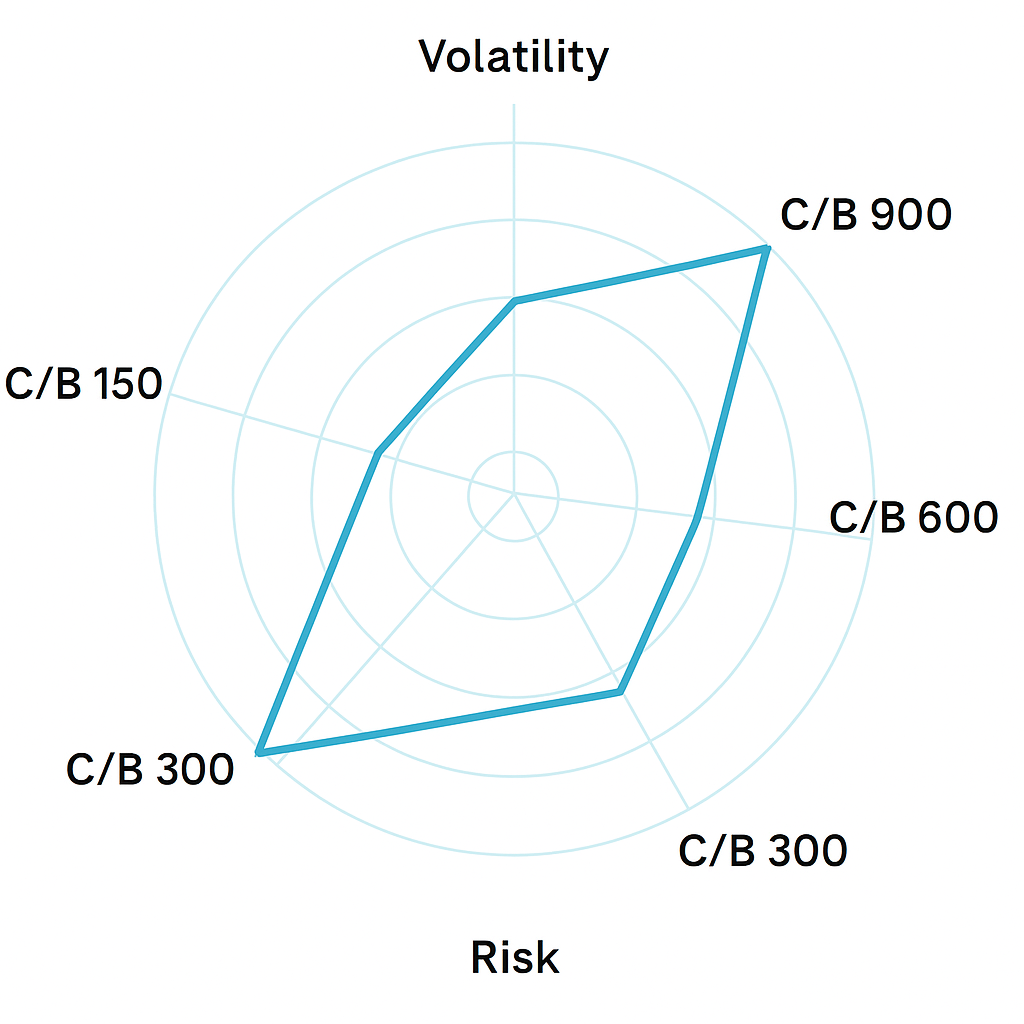

- 可根据风险、杠杆和频率偏好选择C/B 150、300、600、900和1000。

- C/B 150指数在首月内实现了100亿美元的交易量,显示出强劲的市场接受度。

- Crash/Boom指数持续运行,不受现实世界流动性或宏观事件影响。

- 探索新指数,打造适合您交易风格的多元化波动性策略。

为何Crash/Boom指数始终是Deriv生态系统的核心?

由于Crash/Boom指数能够在没有现实世界噪音的情况下复制市场动能,交易者可以更可预测地研究波动性行为。这些指数模拟价格飙升和动能爆发,为交易者提供了一种独特的方式参与波动性交易,无需暴露于现实世界新闻或流动性缺口。它们由算法驱动,旨在实现公平和透明,每一次波动都通过随机数引擎生成。

每个指数都提供了独特的波动频率和飙升模式:

- C/B 150:周期更短,波动性适中,适合频繁的短线交易。

- C/B 300:波动性均衡,适合寻求可控风险的交易者。

- C/B 600:波动性更高,适合追求更大行情的机会。

- C/B 900:高级交易者的选择,便于管理更剧烈的波动和杠杆敞口。

- C/B 1000:最高波动性和潜在回报,推荐给经验丰富的交易者。

这一系列指数让交易者能够根据自身的波动容忍度、杠杆偏好和交易周期自定义策略。最新推出的C/B 150,正好填补了希望获得更快周期但又不想承受C/B 1000极端波动的交易者需求。

行业来源如Investopedia指出,基于随机数生成引擎的合成指数能够模拟真实市场行为,而不受流动性或外部经济事件影响。这一设计让交易者能够在稳定、数据驱动的环境中测试和优化策略——这正是Crash/Boom指数的目标。

C/B 150的推出有何亮点?

C/B 150的推出是Deriv合成产品历史上最成功的之一。首月内,该系列指数的交易量就超过了100亿美元,显示出客户的高度兴趣和平台的广泛采用。

Deriv产品经理Hari Vilasini解释道:

“Crash/Boom指数已从小众波动性产品发展为手动和自动交易者的核心工具。C/B 150的推出证明了结构化波动性能够推动创新。”

C/B 150指数是为满足交易者对更短周期波动爆发和更频繁飙升机会的需求而设计的。它们弥合了像Boom 1000这样较慢高波动品种与Crash 300这样更快更紧凑工具之间的差距。早期交易数据显示,C/B 150的飙升间隔大约比C/B 300短三分之一,为短线交易者带来更快的交易周期和更高的参与度。

对于算法交易爱好者来说,这种持续的波动周期便于更可靠地测试参数和高频校准。C/B 150背后的数据驱动结构支持订单管理的更高精度,使其成为优化执行和时机的理想工具。

交易者如何选择适合自己策略的Crash/Boom指数?

选择合适的C/B指数取决于交易风格和风险偏好。Deriv的产品线现已覆盖所有主要波动性特征,确保每位交易者都能找到与自身目标相匹配的指数。

| 指数 | 波动性 | 交易频率 | 风险等级 |

|---|---|---|---|

| C/B 150 | 低 | 高 | 中等 |

| C/B 300 | 极高 | 中等 | 中高 |

| C/B 500 | 中高 | 中等 | 高 |

| C/B 600 | 高 | 低-中等 | 高 |

| C/B 900 | 中等 | 低 | 中等 |

| C/B 1000 | 中等 | 低 | 极高 |

通过将波动性与策略相匹配,交易者可以打造反映个人容忍度和预期交易频率的平衡投资组合。例如,交易者可以将C/B 150用于活跃交易时段与C/B 600用于更长期布局相结合。一旦策略确定,应用一致的风险指标有助于在各指数间保持波动性敞口的均衡。

哪些平台和工具支持Crash/Boom指数交易?

Crash/Boom指数可在Deriv MT5和Deriv Trader上交易,确保手动和自动交易者都能便捷访问。

- Deriv MT5:适合算法系统、EA和详细数据测试。

- Deriv Trader:为管理短线交易或测试新策略的用户提供简化交易体验。

虽然C/B指数的点差可能波动,且并非业内最低,Deriv更注重价格稳定性和透明度,帮助交易者评估成本。点差和隔夜费可直接在Trading specifications或各平台的合约规格面板中查看。

根据Finance Magnates 2025年零售报告,Deriv对价格稳定性的关注优于单纯的点差竞争,这与行业向透明成本模式转型的趋势一致。报告指出,在合成市场中,一致性和平台公平性往往比微小的点差差异更受交易者重视。

哪些策略最适合交易全新C/B 150指数?

C/B 150指数更短的周期为结合波动预判与风险控制的策略提供了肥沃土壤。

方法一 – 短线飙升捕捉:

- 识别飙升前的低波动期。

- 在均线整理附近以紧密止损入场。

- 以小而稳定的盈利为目标,利用频率而非幅度。

方法二 – 算法波动建模:

- 利用历史波动周期估算飙升间隔。

- 回测EA参数以优化入场时机和跟踪逻辑。

- 随着合成市场环境变化每周重新优化。

方法三 – 多指数多元化:

- 结合C/B 150与C/B 600,平衡速度与收益规模。

- 动态调整仓位大小,保持每笔交易的风险敞口一致。

如需更深入的技巧,请访问Crash/Boom策略指南,获取分步示例。

交易者如何在多样化C/B工具间管理风险?

波动性既是机会也是风险。由于每个C/B指数都有独特的模式和杠杆模型,交易者应相应调整仓位规模。

关键原则:

- 在高波动品种(C/B 900–1000)上使用更小的手数。

- 在所有指数上每笔交易采用固定百分比风险(0.5–1%)。

- 切换指数时重新评估止损距离。

- 关注隔夜费和展期条件,适用于长期布局。

风险调整后的交易确保即使在合成波动性下,表现依然稳定,回撤可控。

Deriv的合成波动性如何演变?

Crash/Boom家族的扩展彰显了Deriv在合成交易领域持续创新的承诺。尽管黄金CFD等传统资产依然重要,合成指数则满足了寻求结构化、数据驱动波动性敞口的交易者需求。

Finance Magnates高级分析师Clara Martinex补充道:

“Deriv的合成指数持续为算法友好型市场树立标杆——透明、数据驱动且不受现实流动性冲击影响。”

Deriv未来规划包括:

- 进一步优化合成定价结构。

- 持续完善波动性算法,确保公平与透明。

- 通过Deriv Academy开展教育项目,帮助交易者掌握波动性交易与平台工具。

- 在波动性交易指南中集成交叉参考工具,便于进一步学习。

CFA Institute 2025年算法交易研究的见解表明,像Deriv合成指数采用的结构化波动模型,非常适合算法测试和教育。通过Deriv Academy整合分析和教育工具,公司支持交易者将这些全球最佳实践应用于真实策略。

为何多样性成为新优势?

Crash/Boom指数家族现为交易者提供了前所未有的波动性和杠杆选择,从适中到极端一应俱全。随着C/B 150指数的加入,Deriv为每种交易风格提供了精细调校的环境。无论您偏好快速重复的短线布局,还是长期持有的波动策略,C/B生态系统都能让您量身定制交易体验。

随着合成指数不断演进,多样性成为交易者最大的优势。它帮助您保持适应性、数据驱动,并为Deriv上的下一个机会浪潮做好准备。

免责声明:

本内容不面向欧盟居民。本文所含信息仅供教育用途,不构成任何金融或投资建议。信息可能会过时。对于信息的准确性或完整性不作任何陈述或保证。我们建议您在做出任何交易决策前自行调研。