Oltin narxlari talab oshishi va 2025-yilgi birinchi Fed stavka pasayishi bilan ko‘tariladimi?

Tahlilchilarga ko‘ra, oltin narxlari rekord darajadagi ETF oqimlari, tariflar tufayli inflyatsiya bosimi va Federal Rezervning 2025-yildagi birinchi stavka pasayishi bilan qo‘llab-quvvatlanib, o‘sish yo‘lida qolishi kutilmoqda. Qisqa muddatli to‘xtash foyda olish va dollar kuchayishi sababli mumkin bo‘lsa-da, talabning struktural drayverlari o‘rta muddatda narxlarning oshishiga ishora qilmoqda.

Asosiy xulosalar

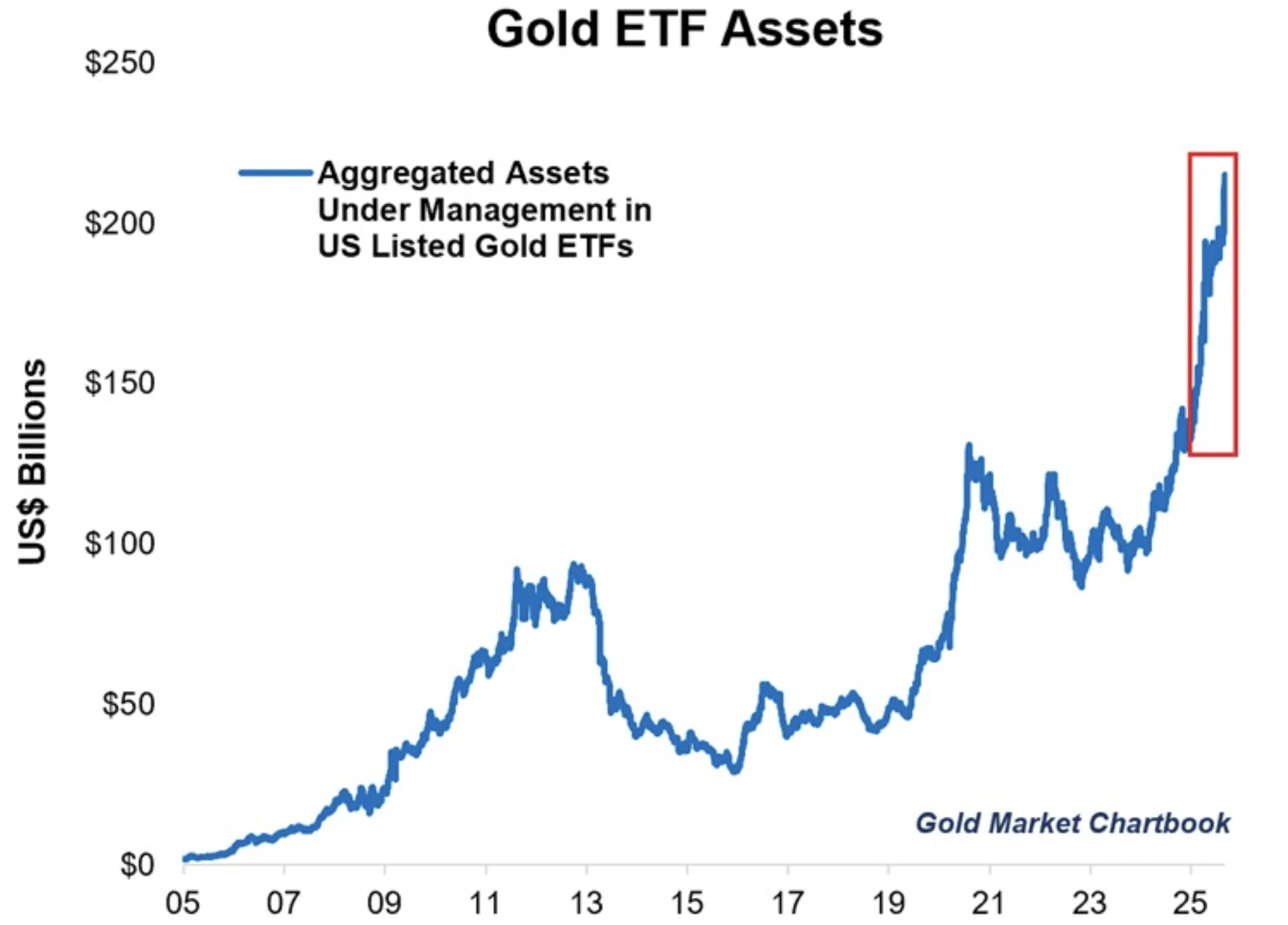

- AQSh oltin ETF aktivlari ikki yil ichida ikki barobar oshib, 2025-yilda 279 tonna oltin qo‘shilgandan so‘ng 215 milliard dollarga yetdi.

- Spot oltin narxi taxminan 3,700 dollarda savdo qilmoqda, investorlar 3,800 dollar darajasini kuzatmoqda.

- Iste'mol narxlariga ta'sir qiluvchi tariflar inflyatsiyani kuchaytirishi kutilmoqda, bu esa tarixan oltin talabining kuchli drayveri hisoblanadi.

- Fed yanvardan beri birinchi marta stavka pasayishini amalga oshirishi kutilmoqda, bu real rentabellikni kamaytirib, daromadsiz aktivlarni qo‘llab-quvvatlaydi.

- Xavflar orasida spekulyativ ortiqcha pozitsiyalar, dollar kuchayishi va Fed oldingi ko‘rsatmalaridagi noaniqlik mavjud.

Oltin ETF talabi oshmoqda

Oltin talabi oshmoqda va AQSh ETFlari bu borada yetakchilik qilmoqda. 2025-yil sentyabr holatiga ko‘ra, AQSh oltin ETFlari boshqaruv ostidagi aktivlari 215 milliard dollarni tashkil etadi, bu Yevropa va Osiyo ETFlarining umumiy 199 milliard dollaridan ko‘pdir. Yil boshidan beri 279 tonna oqim talabning hajmini ko‘rsatadi.

Asosiy fondlar bu tendentsiyani aniq ko‘rsatadi. SPDR Gold Shares (GLD) aksiyasi 338.91 dollarda savdo qilmoqda; uning 52 haftalik past darajasi 2024-yil 18 sentyabrda taxminan 235.30 dollar bo‘lib, yil davomida 40% dan ortiq o‘sishni bildiradi.

iShares Gold Trust (IAU) ham shunga o‘xshash yo‘nalishda, aksiyasi 69.45 dollarda, yillik o‘sish 48.11% ni tashkil etadi. Ushbu o‘sishlar oltin narxlarining keng ko‘lamli rallyasini aks ettiradi va ETF talabining bozor momentumini aks ettirib, kuchaytirayotganini tasdiqlaydi.

Inflyatsiya katalizatori sifatida tariflar

Kamroq muhokama qilingan, ammo tobora muhimlashayotgan drayverlardan biri tariflardir. Sprott Asset Management strategisti Pol Vongga ko‘ra, yil boshida joriy etilgan tariflar hali ham ta'minot zanjirlarida o‘z ta'sirini ko‘rsatmoqda. Tarifdan keyingi zaxiralar iste'molchilarga yetib borganda, tovarlar narxi oshishi kutilmoqda.

Bu inflyatsion impuls oltinning xarid qudratini yo‘qotishga qarshi an'anaviy himoya roliga to‘g‘ridan-to‘g‘ri ta'sir qiladi. Agar inflyatsiya Fed stavkalarini pasaytirayotgan paytda tezlashsa, real foiz stavkalari keskin pasayadi va bu 1970-yillardan beri oltin uchun eng qo‘llab-quvvatlovchi sharoitlardan birini yaratadi. Sprott buni “debasement trade” deb ataydi — bu yerda valyuta zaifligi va inflyatsiya birlashib, oltin kabi qattiq aktivlarga oqimlarni rag‘batlantiradi.

AQSh Federal Rezervining sentyabr o‘rtasidagi stavka pasayishi

Federal Rezerv ushbu hafta 25 bazis punktga stavkani pasaytirishi kutilmoqda. Past foiz stavkalari oltinni ushlab turishning imkoniyat xarajatini kamaytiradi, shu bilan birga davom etayotgan inflyatsiya uning jozibasini oshiradi. Bozorlar 2026-yilda ham stavka pasayishlari davom etishini narxlashmoqda, bu esa inqiroz xavfini kamaytirishga qaratilgan.

Ammo qo‘shimcha murakkablik bor: siyosiy aralashuv. Prezident Tramp Fedga chuqurroq pasayishlarni amalga oshirish uchun bosim o‘tkazdi va uning kengroq roli ustidan ta'sir ko‘rsatdi. Uning Fed mustaqilligiga qilgan hujumlari institutsional noaniqlikni yaratdi, bu esa tarixan investorlarni xavfsiz boshpana aktivlariga yo‘naltiradi.

Oltinda qisqa muddatli pasayish xavflari

Oltin uchun ijobiy istiqbol saqlanib qolmoqda, ammo taktikal pasayishlar mumkin. AQSh dollar indeksi ushbu hafta 0.1% ga oshdi, bu esa dollar narxidagi oltinni xorijiy xaridorlar uchun qimmatroq qiladi. Spekulyantlar ham 9 sentyabr holatiga ko‘ra sof uzun pozitsiyalarini 2,445 kontraktga kamaytirib, 166,417 ga tushirishdi, bu foyda olishni ko‘rsatadi.

KCM Trade tahlilchisi Tim Uoterer ta'kidlaganidek, “konsolidatsiya davri yoki kichik pasayish oltinning kelajakda yuqori narx maqsadlariga erishish istagini qo‘llab-quvvatlaydigan sog‘lom natija bo‘lishi mumkin.”

Bozor ta'siri va oltin bo‘yicha istiqbol

Oltinning o‘rta muddatli yo‘nalishi ijobiy qolmoqda. Goldman Sachs 2026-yil o‘rtalariga 1 unsiyasi uchun 4,000 dollar maqsadini saqlab qolmoqda va xavflar ko‘proq yuqoriga tomon yo‘naltirilgan deb hisoblaydi. Kuchli ETF talabi, tariflar tufayli inflyatsiya va real rentabellikning pasayishi ehtimoli bularning barchasini mustahkamlaydi.

Global dinamikalar ham oltinning mavqeini qo‘llab-quvvatlaydi. Markaziy banklar oltin zaxiralarini barqaror oshirib, balanslarini mustahkamlash maqsadida dollardan diversifikatsiya qilmoqda. Bu to‘plash oltinning inflyatsiya va siyosiy noaniqlik davrida neytral zaxira aktiv sifatidagi davomiy rolini ko‘rsatadi.

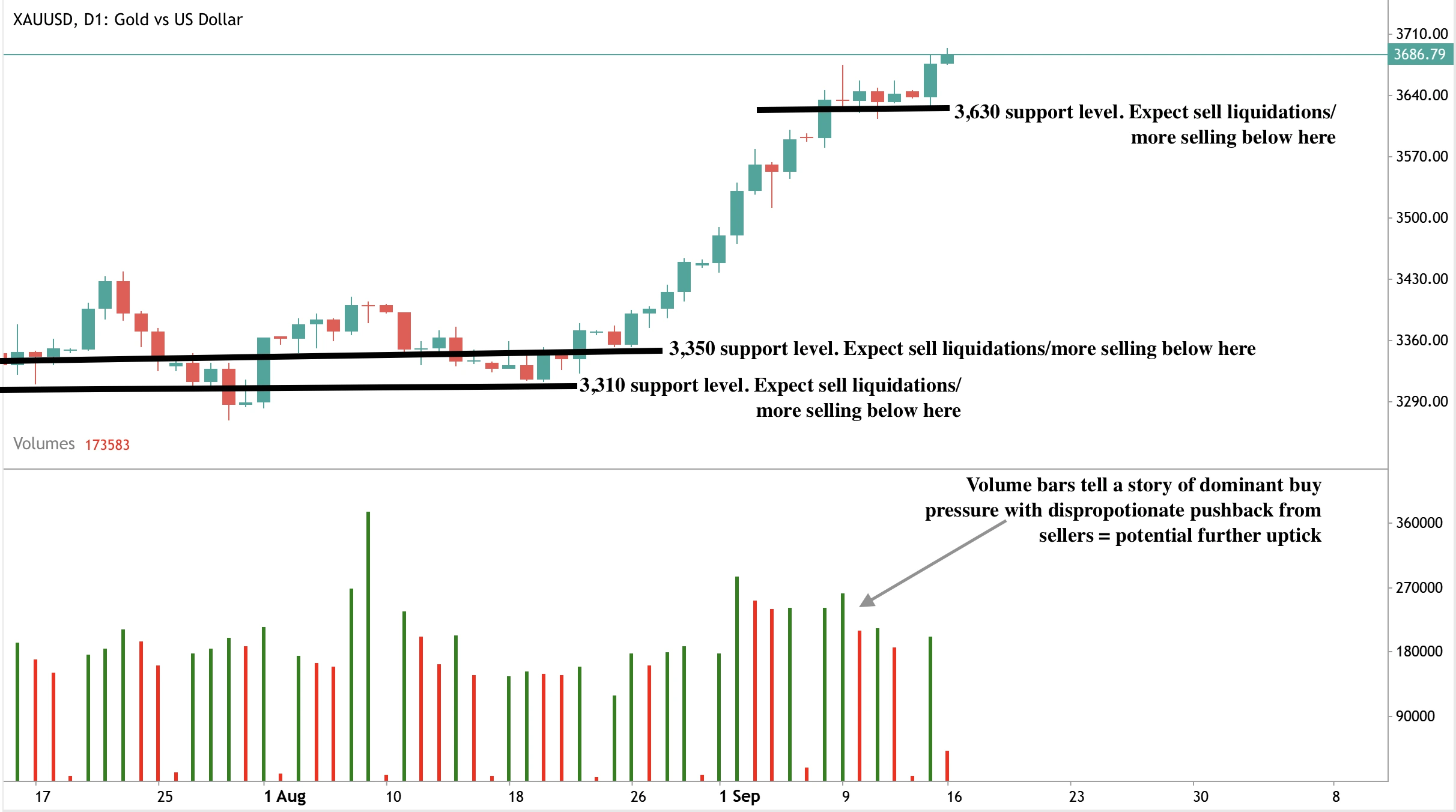

Oltin narxining texnik tahlili

Hozirgi vaqtda oltin o‘smoqda, kunlik grafik va hajm ustunlarida ijobiy bosim aniq ko‘rinmoqda. Sotuvchilar yetarlicha qat'iylik bilan bosim o‘tkazmayapti. Agar xaridorlar yanada oldinga siljisa, ular 3,800 dollar narx darajasini buzishi mumkin. Aks holda, pasayish kuzatilsa, narxlar 3,630 dollar qo‘llab-quvvatlash darajasini sinab ko‘rishi mumkin, qo‘shimcha qo‘llab-quvvatlash darajalari 3,550 va 3,310 dollar atrofida joylashgan.

Fed oldidan oltin investitsiyasi uchun tavsiyalar

Investorlar uchun sharoit ijobiy qolmoqda. O‘rta muddatda ETF talabi, tariflar tufayli inflyatsiya va Fed stavka pasayishlarining uyg‘unlashuvi o‘n yilliklar ichida oltin uchun eng kuchli muhitlardan birini yaratadi. Markaziy banklar talab hikoyasini mustahkamlab, oltin inflyatsiya va siyosiy noaniqlikka qarshi himoya izlayotgan portfellar uchun muhim taqsimot bo‘lib qolmoqda.

Keyingi harakatlarga Deriv MT5 hisob orqali savdo qiling.

Ogohlantirish:

Keltirilgan natijalar kelajakdagi natijalar kafolati emas.