為什麼交易者選擇 Deriv 進行商品交易

在 Deriv 進行商品交易,讓交易者能參與隨全球供需與經濟趨勢波動的市場。從石油、天然氣等能源產品,到黃金等金屬,以及可可、穀物等農產品,Deriv 透過差價合約(CFDs)和數字期權提供進入這些市場的管道。

本文結合 Deriv 教育與部落格資源的最新見解,說明商品交易的重要性、在 Deriv 上的運作方式,以及交易者如何負責且有效地運用其平台。

快速摘要

- 商品有助於分散投資組合並對抗通脹。

- Deriv 提供差價合約和數字期權,讓您無需持有實體資產即可靈活參與商品價格波動。

- 差價合約適合偏好主動管理的交易者;數字期權則適合尋求明確風險與事件驅動交易的用戶。

- 交易者可在 Deriv 享有高流動性、透明報價及多元市場。

- 了解市場背景、風險與平台工具,有助於建立長期穩定性。

為什麼要在 Deriv 交易商品?

商品交易讓散戶交易者能參與對全球事件直接反應的市場,特別適合關注宏觀經濟與地緣政治新聞的人。根據 Deriv,商品交易有四大優勢:

在 Deriv 交易商品可帶來:

- 分散投資:商品價格走勢常與股票或貨幣不同,有助於降低整體投資組合風險。

- 抗通脹:商品價格通常隨通脹上升,有助於維持購買力。

- 全球參與:交易者可受益於石油、金屬及農產品的全球供需動態,無需持有實體資產。

- 靈活進入:Deriv 平台提供差價合約和期權,讓您以透明成本結構進行短期或長期參與。

除了這些優勢外,Deriv 的交易生態系統也著重於易用性與學習。交易者可在桌面與行動平台間無縫切換,部分合成資產可 24/7 交易,並可運用 Deriv Academy 及定期網路研討會等強大教育工具,涵蓋市場分析、策略建構與平台操作。這種方式有助於用戶同時培養技術與基本面素養,並實踐負責任的交易。

Deriv 市場分析師分享了他們的見解:

「商品仍是交易者參與宏觀趨勢最直接的方式之一。無論是對沖通脹還是交易價格週期,Deriv 平台都提供了兼具精準與彈性的工具。」

差價合約(CFDs)交易為何是商品市場的靈活選擇?

差價合約交易靈活,因為它讓交易者能從價格上漲或下跌中獲利,同時可控槓桿與風險參數。

差價合約(CFDs)讓交易者可利用槓桿,對商品價格波動進行多空雙向操作。在 Deriv MT5 和 Deriv cTrader 上,交易者可以:

- 設置 止損與止盈單。

- 使用部分平倉與移動止損,動態管理風險。

- 以小部位進行交易,適合初學者。

重點速覽:本節說明差價合約如何讓交易者全面掌控交易管理,並靈活運用不同時間週期的策略。

舉例:某交易者預期央行強勁需求數據後,黃金將上漲。他以緊貼支撐位設置止損,開立多頭差價合約,並隨價格上漲移動止損。

IMF 2025 年展望提到:

「黃金與石油在宏觀經濟不確定性下持續展現韌性,受央行需求與能源政策轉變支撐。」

差價合約交易優勢:

- 完整的交易管理與靈活性。

- 可捕捉日內與波段機會。

- 透明的成本結構,包括點差與潛在隔夜利息。

Deriv 也整合了保證金與槓桿管理工具,協助交易者監控曝險並應用預設風險控管。交易者可根據帳戶類型與市場波動調整槓桿,確保潛在損失與策略相符。平台的負餘額保護可防止帳戶餘額低於零,將損失限制於已存入資金。

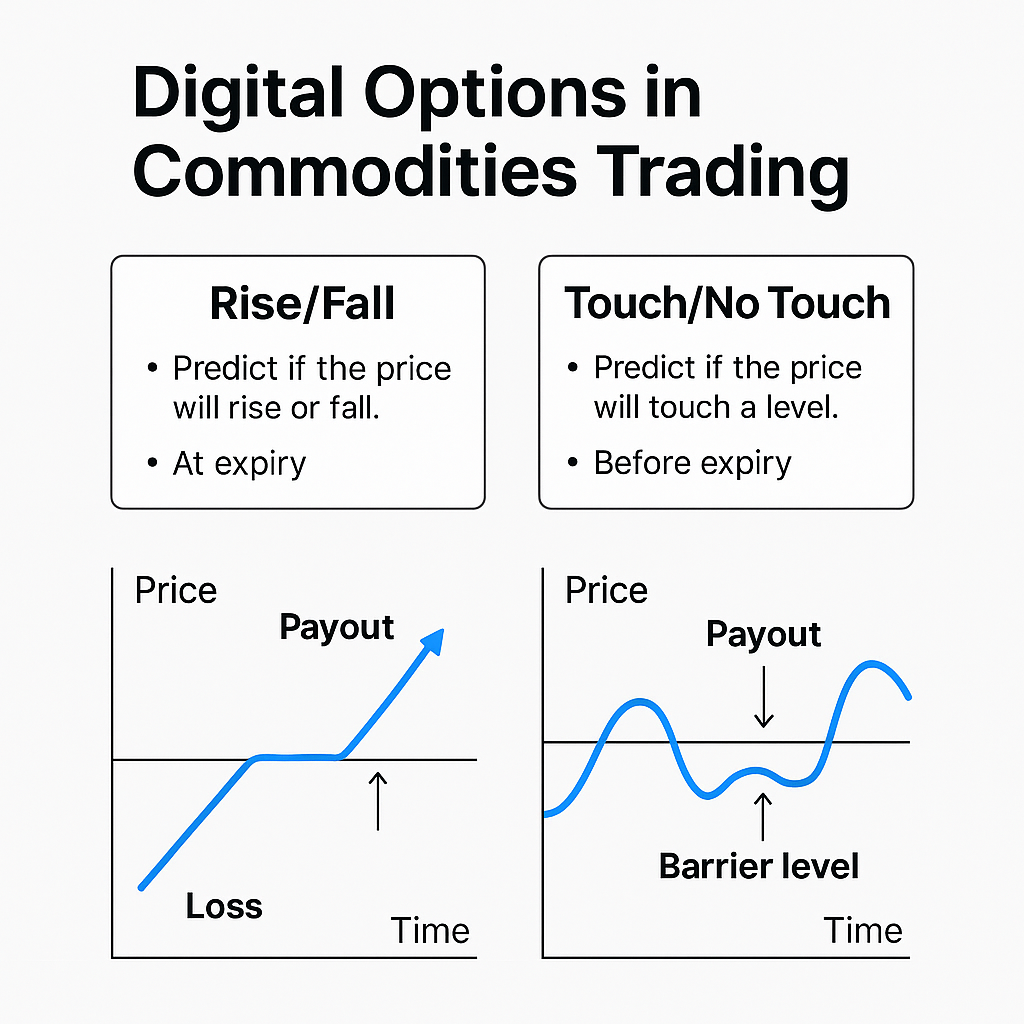

數字期權在商品交易中如何運作?

數字期權協助交易者以預設風險參數和固定合約條件,結構化短期市場參與。

在 Deriv Trader、SmartTrader 和 Deriv Bot 上的數字期權,讓交易者可在進場前設定方向、時間框架與風險。每份合約都有已知的最大損失(本金)及固定潛在收益。

常見交易類型包括:

- 漲/跌:預測到期時價格會高於或低於起始點。

- 高於/低於:設置價格障礙,預測市場最終會高於或低於該價位。

- 觸及/不觸及:預測市場在到期前是否會觸及某一價位。

交易者使用數字期權的原因:

- 明確的風險與報酬。

- 簡單易懂。以更結構化的方式表達短線觀點或事件驅動情境,特別適合波動性高的市場。

- 可透過 Deriv Bot 自動化執行,確保一致性。

舉例:某交易者預期 OPEC+ 公告後,英國布蘭特原油短線上漲。他在 SmartTrader 選擇漲合約,設 15 分鐘到期與固定本金,確保可控曝險。

來自 Financial Times External 的商品分析師提醒:

「數字期權讓散戶交易者能以有限下行風險,運用專業級事件策略。這是進入商品市場簡單卻強大的管道。」

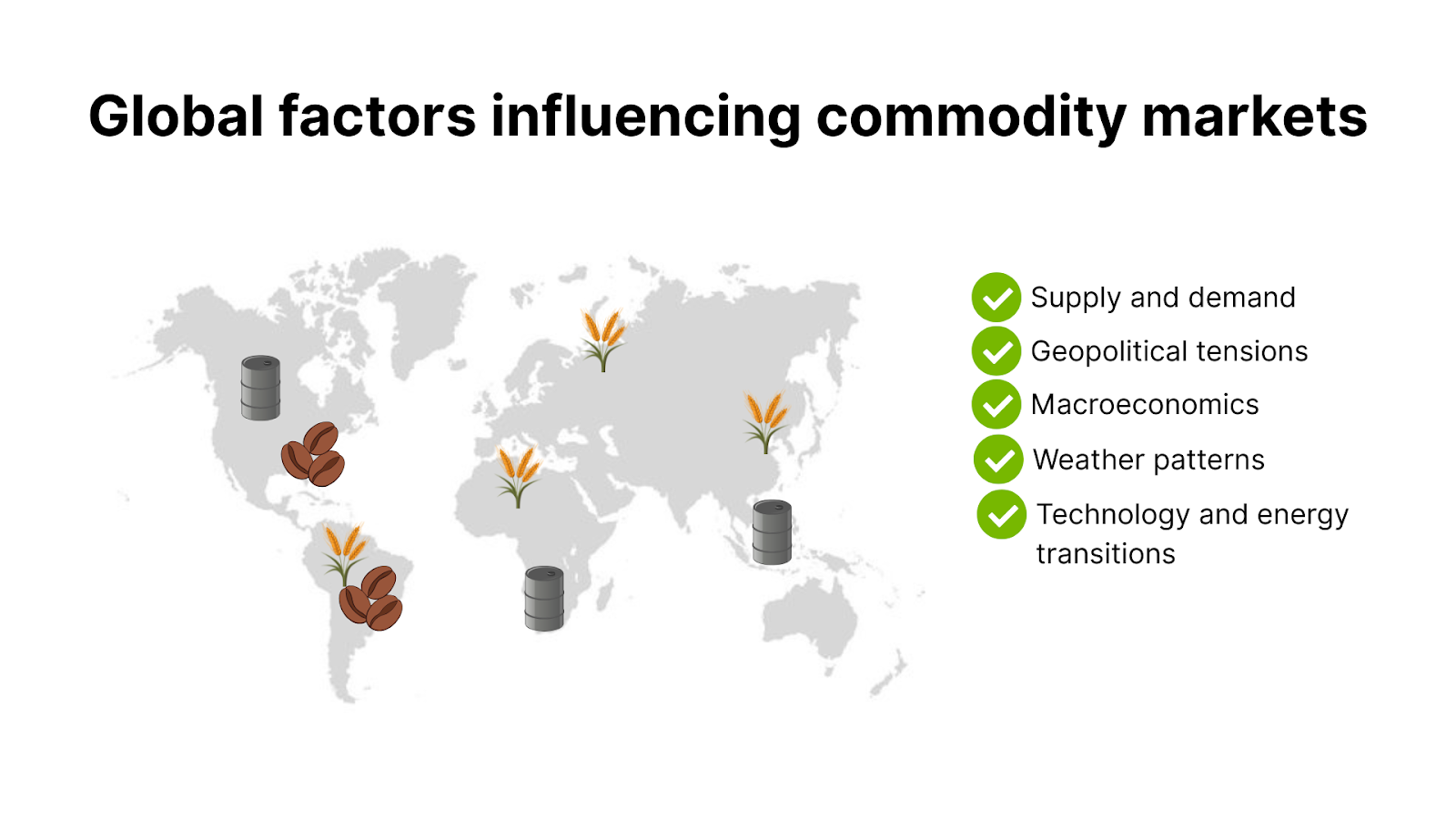

哪些全球因素影響商品市場與差價合約交易?

全球因素透過供需變化、地緣政治事件、經濟政策調整及季節性波動,影響商品市場與差價合約交易。

商品價格受基本面、地緣政治與季節性趨勢共同影響:

- 供需:產量削減或過剩會推動價格變動,特別是在石油與軟性商品。

- 地緣政治緊張:衝突與制裁可能擾亂供應鏈,影響能源與農產品價格。

- 宏觀經濟指標:利率、通脹與貨幣波動會影響商品需求與資金流向。

- 天氣型態:可可、穀物等農產品對乾旱、洪水或病害反應劇烈。

- 科技與能源轉型:向再生能源轉型影響對化石燃料及綠色基礎建設金屬的需求。

截至 2025 年,OPEC+ 仍透過策略性產量調整主導能源格局,而全球向再生能源轉型也影響石油與金屬的長期需求。氣候相關的可可與咖啡供應中斷亦導致價格大幅波動。Deriv 交易者可利用平台內即時市場資訊與技術分析指標,解讀並因應這些發展。

由於供需數據每週更新,交易者也可利用數字期權,針對能源報告進行短線操作;而當趨勢持續數個交易日時,差價合約則更為合適。

Deriv 市場分析師補充說明:

「將 CFD 或期權曝險與關鍵宏觀事件(如 OPEC+ 決策或 EIA 報告)結合的交易者,通常能獲得更穩定的表現。」

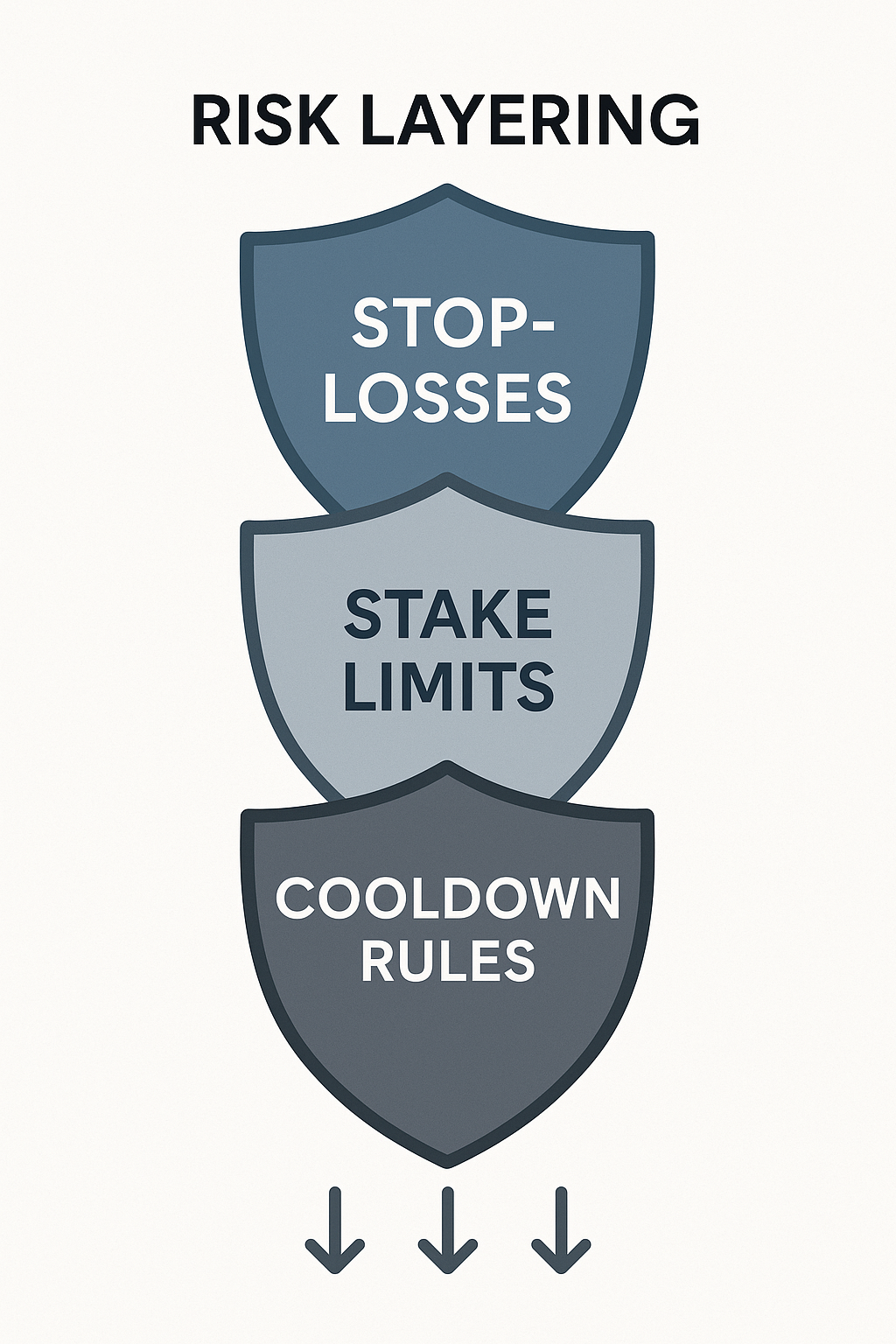

交易者如何提升商品交易的風險管理?

交易者可透過設定明確曝險上限、分散市場、以及自動化止損與止盈,提升風險管理。

Deriv 強調透過妥善風險管理與平台工具,實踐負責任的交易。

雖然風險管理工具有助於結構化曝險,但無法消除市場風險。商品價格可能因突發地緣政治事件、經濟數據公布或供應中斷而劇烈波動。交易者應將止損、本金上限與分散視為保護措施而非保證,並隨市場變化持續檢視風險。

關鍵做法包括:

- 設定風險上限:每筆交易設定資本風險百分比(CFDs 通常 1–2%;期權 0.5–1%)。

- 避免相關性風險:限制同時交易高度相關的商品(如 WTI 與 Brent)。

- 使用止損與止盈:自動化出場,避免情緒化決策。

- 檢查合約細節:進入差價合約前,檢視點差、交易時段與隔夜利息。

- 事件時優先選擇期權:高波動時,數字期權比槓桿交易更能限制風險。

舉例:在重大 EIA 報告前,交易者可選擇不觸及期權,以限制對日內大幅波動的曝險。

哪些新手交易策略最適合商品交易?

新手交易策略以專注一至兩種商品、採用小風險比例,並結合技術與基本面分析最為有效。

- 聚焦單一:專注於一至兩種商品(如黃金或石油),深入了解其價格驅動因素。

- 使用模擬帳戶:用虛擬資金練習,再進行實盤交易。

- 結合技術與基本面觀點:將圖表訊號與宏觀事件(如 EIA 報告或央行會議)結合。

- 追蹤與檢討:保持交易日誌,分析績效並優化策略。

- 保持資訊更新:追蹤 EIA、OPEC、IMF 等權威資訊來源。

新手常見錯誤包括過度槓桿、無明確計畫交易,以及忽略全球新聞。新手交易者常因價格波動情緒化操作,或急於彌補損失。Deriv 的模擬帳戶與教育資源可協助避免這些陷阱,讓用戶在模擬環境中建立結構化學習,之後再用真實資金交易。

情境說明:這種方法有助於交易者養成良好習慣,提升決策品質與長期穩定性。

重點整理

在 Deriv 交易商品結合了易用性、彈性與透明度。差價合約提供完整交易控制與多日管理,數字期權則帶來簡單明確的風險。透過了解全球因素、實踐良好風險管理,並有效運用 Deriv 平台工具,交易者可建立有紀律、可持續的商品交易策略。

Deriv 教育團隊成員評論:

「結合良好風險控管與市場敏銳度的交易者,常發現商品是分散交易策略的有利選擇。」

免責聲明:

本部落格所載資訊僅供教育用途,並非財務或投資建議。

Deriv Trader 上的期權交易不適用於居住於歐盟的客戶。